外出が困難な方もご相談可能です。

お気軽にお問い合わせください。

を解決するサポート・無料相談をいつでも受付中です。

ご相談ください

- 急いで売りたいので、まずは相談したい

- 差押・競売を今すぐ解決したい

- お家に関する悩みを気軽に相談したい

- 物件の住所しか分からないけど大丈夫?

- 売却以外の方法も考えている

- 家族の代わりに相談してもいい?

- 売るかどうか迷っている

などなど...

ちょっとした

ご質問・ご相談

でもOK

秘密厳守・相談無料365日24時間受付。可能な限り早く対応致します。

のみでの住宅ローン

返済相談も承って

おります。

住宅ローンが払えない・滞納すると危険な理由。破綻から差押・競売までの流れ

最終更新日:2026年01月17日

急な環境変化で、住宅ローンの借入時から自分や家族を取り巻く状況が大きく変わることがあります。

中でも、収入減・失業・離婚・病気といった変化により住宅ローンの返済が難しくなる人は多いです。

そして、住宅ローン返済に関する悩みの99%は解決可能です。

住宅ローンが払えない人はたくさんいます。あなただけではありません

「フラット35」の提供で知られる住宅金融支援機構の調査によると、平成27年から令和元年にかけての返済不能や滞納※の割合は5.12~3.20%となっています。

※返済不能とは支払いができなくなっている状態を指し、滞納とは支払いが滞っている状態を意味します。

引用:住宅金融支援機構-リスク管理債権

- 2015年:5.12%

- 2016年:4.52%

- 2017年:3.94%

- 2018年:3.49%

- 2019年:3.20%

- 2020年:3.17%

おおよそ20件~25件に1件の割合で住宅ローンの滞納や返済不能といったトラブルが発生することが分かります。

住宅金融支援機構の調査を見ると、住宅ローンを借りた人が100人いれば、3~5人は住宅ローンが払えないなどのトラブルを抱えているのが現実です。

100万世帯あれば3万~5万世帯は苦しいというわけなので、悩んでいる方は意外と多いのです。

今後はさらに住宅ローンの返済苦に悩まされる人はさらに増えるだろうと予想されています。

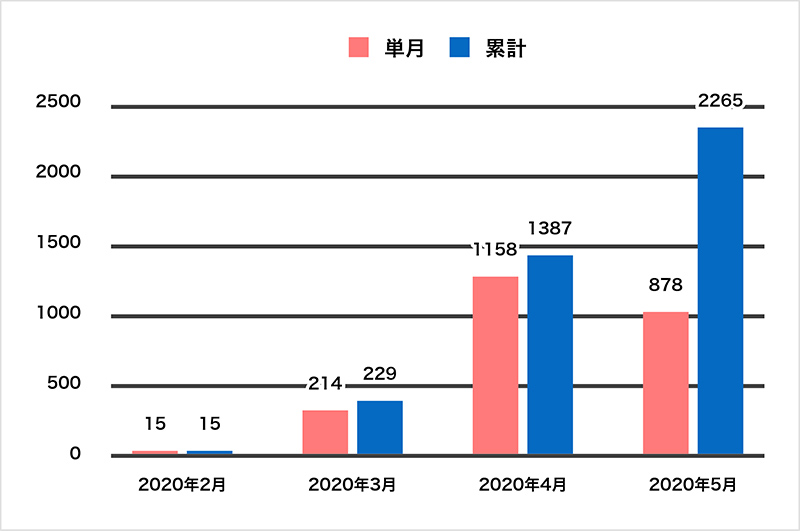

事実、住宅金融支援機構によると2020年4月以降は住宅ローン返済に関する相談が急増しています。

まだ支払いはできているが将来的に苦しくなりそうといった滞納予備軍を加えると、住宅ローンに関する悩みを抱えている人は100人中7人程度はいると考えてもいいでしょう。

予期せぬ事態は誰にでも起こります:「払えない」と思ったときに専門家に相談しましょう

住宅ローンを借りるときには、誰も返済中に収入が落ちるとは予想しないでしょう。

住宅ローンを借りたときの収入は最低限維持できると考えて返済計画を立てたはずです。

しかし、不況による解雇や病気など想像できない不測の事態は、どうしても起こってしまうもの。

予期せぬ事態に陥り、住宅ローンの返済に困っているのはあなただけではありません。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

住宅ローンが払えない!と思ったらまず確認したい2つのこと

住宅ローンが払えないとき、

住宅ローンが払えないときにまずすべきことは

具体的には、以下の2つの情報を早めに確認する必要があります。

- あなたの現在の収支状況

- 滞納額・月額支払金額なども含めた住宅ローンの状況

現状の収支を整理しよう

住宅ローンが払えずに困っているときは、まずは現状の収支を確認しましょう。

収支とは「収入(入るお金)」と「支出(出て行くお金)」のことです。

住宅ローンが払えなくなっている場合、ふたつのケースが考えられます。

ひとつは収入状況が変わってしまい、以前は問題なかった支出が苦しくなったケースです。

たとえば夫婦の総収入が40万円から30万円になったとします。

40万円のときは問題なかった支出も、収入が30万円になったことで苦しくなるかもしれません。

配偶者の病気や急な失業がこのケースにあてはまります。

もうひとつは支出が増えたケースになります。

夫婦の総収入40万円は変わりませんが、以前までの支出が30万円だったのに対し、何らかの事情で支出が35万円に増えてしまったといったケースです。

子供が大学に進学して予想以上にお金がかかるようになったなどのケースなどが考えられます。

収支状況を確認することで「我が家はどちらのタイプか」がわかります。

どちらのタイプか分かったら、次に食費や通信費、通勤費、学費などに月どのくらい使っているかも確認していきましょう。

家計の状況を把握できれば「住宅ローン返済の可否」や「月額どのくらいなら返済が可能か」も分かってきます。

自分で収支の整理が難しい場合は、無料でダウンロードできる「家計の収支確認表」などを利用してみてください。

日本FP協会:家計の収支確認表(無料)いつ払えなくなるのか、いくら滞納しているのかを確認しよう

次に

手元に下記の書類を揃えると、現状が冷静に整理できます。

- 住宅ローンの返済予定表(少なくとも毎月の支払い金額は明確に)

- 住宅ローン借入時の金銭消費貸借契約書

- 住宅ローン借入時の保証委託契約書

住宅ローンへの対処法を正しく判断するためにも、住宅ローンを総額でいくら借りているのか、残債はいくらなのか、毎月の支払い金額はいくらなのか、といった情報は最も重要です。

住宅ローンが払えない状態の放置は厳禁!

収支情報や住宅ローンの情報を確認したあとは、勇気を出して専門家に相談しましょう。

住宅ローンの滞納を放置すると、状況はどんどん悪化します。

たとえばあなたが貸し手(債権者である金融機関)側だと考えてみるとどうでしょうか。

「滞納状況を放置して連絡もしない人」と「返済に困っていますと相談に来てくれる人」では後者の方に好印象を抱くはずです。

実際の貸し手である金融機関も同じように考えており、早めに相談があればこちらの状況もある程度理解を示してくれます。

金融機関もビジネスとしてお金を貸しており、金融庁の監視のもと法律を守りながら運営しているため、大声で怒鳴られる・反社会的な取り立てが行われる、ということは決してありません。

金融機関への相談は早ければ早いほど心証は良くなり、逆に相談が遅くなると心証は悪化し思うような協力が得られなくなる可能性が高くなります。

当法人ではご相談頂ければ、金融機関への相談や交渉もサポートいたします。

先ほど確認した2つの情報をもとに、早めに住宅ローン問題解決のために動き出しましょう。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

住宅ローンを滞納すると危険な理由・競売までの流れ

先ほども少し紹介したように、住宅ローンの滞納は非常に危険です。滞納が続くほど、最終的には「競売」なり自宅を強制的に取り上げられ失う可能性が高くなります。

ここからは、住宅ローンが払えない・滞納するとどうなるのか、時系列順(時間の流れ順)に見ていきましょう。

時系列に沿って見ることで、住宅ローンの滞納が危険な理由や、放置すると最終的にどうなるのかがわかるはずです。

※すでに滞納が発生している方は、ご自身の現状に合わせてご確認ください。

1. 請求書が届く:滞納から1~2ヶ月

住宅ローンの滞納があるとまずは「住宅ローンの返済をお忘れではないでしょうか。お忘れでしたらお支払い願います」といった丁寧な通知が送られてきます。

滞納1~2カ月では、支払い漏れや手続きミスが考えられるため、文章表現は非常にソフトです。

通常、文書での通知が多いですが、金融機関によっては電話連絡が入ることもあります。

通常の返済額に加えて遅延損害金(延滞金)が発生する

この対応初期段階であれば、返済さえすれば大事には至りません。

ただ、住宅ローンの支払いが遅れてしまっているため、遅延損害金(遅延金)が発生します。

住宅ローンの遅延損害金は年14%ほどで設定されていることが多く、365日計算で日割りされます。

滞納分の振り込みは、通常の1ヶ月分の返済額+遅延損害金を合わせての入金が必要です。

住宅ローンを1度延滞するとペナルティで金利が高くなる

住宅ローンを1回でも滞納すると、金利が高くなる可能性があります。

住宅ローンには2種類の金利があり、ひとつは「店頭金利(金融機関の店頭に表示してある金利)」で、もうひとつは「表面金利(実際に適用される金利)」です。

店頭金利は表示価格のようなもので、表面金利は事情に合わせた値引き価格(=優遇金利)と考えればわかりやすいでしょう。

銀行や契約内容によっては、住宅ローンを1度でも滞納するとすぐに適用金利を表面金利から店頭金利に戻される場合があります。

店頭金利が適用されると1回あたりの返済額が数万円単位で跳ね上がり、さらに今後の住宅ローンの返済を厳しくします。

住宅ローン返済で困ったときは、なるべく早く、できれば実際に住宅ローンを滞納し始める前に動き出しましょう。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

2. 催告書が届く:滞納から3ヶ月

住宅ローンの滞納を放置して3カ月ほど経過すると、今度は金融機関から「催告書」が届きます。

催告書とは「お金を払ってください」と促す書面のことです。

住宅ローン滞納1~2カ月目で受け取っている「請求書(督促や通知など)」と「催告書」では、「文面」と「届き方」の2つの点で内容が異なります。

請求書(督促や通知など)は「住宅ローンの返済をお願いしますね」「お忘れではないですか」とソフトな文面です。

しかし、これが催告書になると「至急ご返済ください。返済がなければ法的手段での回収を開始します」という旨の強い文面に変わります。

郵送方法も請求書(督促や通知など)は普通郵便で届きますが、催告書には内容証明郵便という、郵便局に発送と文面の記録が残る郵便手段が使われるのが一般的です。

このような内容証明郵便は、裁判など法的手段の前段階としてよく使われます。

催告書が送られてきたら、金融機関が競売に向けた法的手段に移る一歩手前であり、対処が難しくなりつつあると覚悟するべきです。

そして、できる限り速やかに何らかの対処をする必要があります。

なお、催告書は督促状などのタイトルで届くこともあるため注意してください。

内容証明郵便が使われていれば、書面のタイトルが違っていても、この見出しで説明した催告書だと解釈して差し支えありません。

中には滞納初期のソフトな請求書(督促や通知など)の発送などを行わず、ある程度の期間を置いていきなり催告書を送ってくる金融機関もあります。

金融機関によって対応が違うこともありますので注意してください。届いた手紙は捨てずにとっておくこともお忘れなく。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

3. 期限の利益の喪失:滞納から3~6ヶ月

期限の利益とは債務者の「分割払いできる権利」・「期限まで返済を待ってもらえる権利」と考えるとわかりやすいです。

例として、金融機関から100万円借りたとしましょう。毎月の返済日は15日で1回の返済は5万円です。

このとき、借り手には期限の利益があるため、返済日前の14日に返済を求められたり、1回の返済で5万円以上の請求をされたりすることはありません。

この例と同様に、大きな金額の住宅ローンを分割返済できているのは、借り手に期限の利益があるからです。

期限の利益を喪失すると、もう分割払いは認められません。

返済日まで待ってもらうことはできず、結果として住宅ローンの残額の一括返済を要求されます。

住宅ローンの残債が1,000万円なら、残りの1,000万円を一括で支払うよう請求されます。

もちろん、住宅ローンを滞納している人が残額を一括返済できるはずがないため、ほとんどの債務者(借り手)は頭を抱えてしまいます。

住宅ローンの期限の利益の喪失は「家計が破綻した状態」と言っても過言ではありません。

この状態ではもう自力での問題解決は非常に難しいです。まずは現状と悩みをすべて吐き出して、問題解決の1歩を踏み出してみませんか?

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

期限の利益の喪失するとリスケができなくなる

リスケとはリスケジュールの略称で、金融機関と話し合い住宅ローン返済の条件を変更してもらうことを意味します。

住宅ローンは長期に渡る返済です。

返済中に収入状況が変わったり、家族が体調を崩して治療費が必要になったりするなど、当初に決めた条件での返済が難しくなることがあります。

このようなとき、金融機関にリスケの相談をすると返済猶予や返済期間の延長などを認めてもらえる可能性があります。

ただし、期限の利益を喪失するともうリスケは使えません。

通常通りの分割返済もローン返済条件の変更も認められない非常に厳しい状態に置かれます。

住宅ローン以外にも影響が出る(クレジットカードが作れなくなる)

余裕がなく住宅ローンのこと以外には考えられないかもしれませんが、実はこのタイミング(滞納から3~6ヶ月程度)になると別の問題も出てきます。

住宅ローンを3~6カ月滞納すると、今後5年以上は新規のローンによる借り入れ・クレジットカードの作成が極めて難しくなります(ほぼ不可能と考えても問題ありません)。

CICなどの信用情報機関には、住宅ローンなどの金融サービスは契約内容や返済状況が「信用情報」として記録されています。

信用情報とは個人の金融契約の履歴書のようなものです。

たとえばローンなどを利用していて滞納などのトラブルを起こすと「この人はどんな金融契約をしていて、いつから滞納しています」とわかるように信用情報にはっきりと書かれてしまいます。

金融機関やクレジットカード会社は、審査の際にこの信用情報を参考にするため、信用情報にトラブル記録(事故歴、専門用語では「異動情報」)があると審査通過が非常に難しくなります。

今まで通りの返済は不可能。破綻したことを受け止めて解決策を探すのがベスト

住宅ローンの滞納が3~6カ月ほどになると、期限の利益を喪失し今までのような分割払いはできなくなります。

残高の一括返済を求められ、リスケもできなくなるため、今まで通りの返済に戻すことは困難です。

ここまできたら「家計が破綻した」という現実を受け止めて、この時点でできる限りの解決策を探していきましょう。

まだとれる対策はあります!

住宅ローン問題を放置せずに、ぜひ当法人にご相談ください。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

4. 保証会社によって代位返済が行われる

代位弁済とは「債務者(住宅ローンを支払う人)に代わって保証会社が残債を支払うこと」です。

住宅ローンの期限の利益が喪失すると残高の一括返済が求められます。

このとき、一括返済できない債務者に代わって保証会社が金融機関に残高を一括で支払います。

保証会社は債務者が住宅ローンを払えなくなったときに債務を保証する(=代わりに支払う)会社です。

保証会社が代わりに住宅ローンを払ってくれたため、これで住宅ローン滞納問題が解決したように見えますが、実はまったく解決していません!

なぜなら、代位弁済はあくまで「立て替え払い」だからです。

保証会社が立て替え払いしてくれた金額は自分で保証会社に返済しなければいけません。

簡単に言うと、住宅ローンの返済先が金融機関から保証会社に変わっただけなのです。

保証会社が金融機関に立て替え払いをしているだけで、住宅ローンそのものが消えるわけではなく、「返済の義務」と「住宅ローンが払えないという悩み」は残ります。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

5. 【差押】競売開始の決定:滞納から6ヶ月以上

裁判所から「差押通知書」「競売開始決定通知書」が順次到着します。この時期から競売への準備が本格的に始まります。

「競売」とは、裁判所が主導して行うオークションのようなものです。住宅ローンが払えないと、最終的には自宅を競売にかけられ自宅から追い出されてしまいます。

住宅ローンを借りるときは自宅に担保を設定したはずです。

担保とは「住宅ローンを返せないとき、借金を補うために提供されるもの」です。

住宅ローンを返せない場合は、担保である自宅を競売にかけられ、競売の代金が借金の返済に充てられます。

競売は裁判所が主導する手続きのため、自宅の持ち主の事情や都合は一切考えてもらえません。

【重要!】競売のデメリットは大きすぎる

自宅の持ち主にとって、競売にかけられるメリットはほぼありません。

競売はメリットより圧倒的にデメリットの方が大きい制度です。

ここではいくつかある競売のデメリットのうち2つを解説します。

競売のデメリット①「債務者の事情や都合を一切考えてもらえない」

競売は裁判所手動で淡々と進められ、債務者が「引っ越しまで少し待ってほしい」などと主張する機会はまったくありません。

裁判所のスケジュールに沿って手続きが進み、勝手に退去日が決められます。

債務者が引っ越し代金や引っ越し後の生活に困っていても、強制退去で無理やり自宅から追い出します。

競売のデメリット②「競売の売却価格が低い」

競売では一般的に市場価格の5~6割(任意売却なら8~9割)で取引されてしまい、あなたの大切な家を適切な価格で売却してもらえません。

売却価格が低いと結果として住宅ローンの残債が多く残り、自宅売却後の生活に残債が重くのしかかります。生活の再出発は非常に厳しいものになります。

このように、競売は自宅の持ち主(=債務者)にとって不利な手続きです。

自宅の持ち主に有利な条件での解決を望むなら、競売の手続きが進む前に任意売却に切り替えましょう。

税金の滞納でも自宅が差押えされるケースがある

家を取られて換金されるのは住宅ローン滞納に限った話ではありません。

税金の滞納などによっても、市役所に自宅を差押えられ、公売(競売に似た制度です)にかけられる可能性があります。

住宅ローンを滞納している場合は税金など他の支払いも滞っているのではないでしょうか。

住宅を任意売却する際、税金の滞納があると手続きが複雑になります。

まだ少しでも支払い余力がある方は、支払いを税金に回し、なるべく税金だけは滞納しないようにしてください。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

6. 裁判所執行官による現況調査~情報公開

競売を申し立てられたら、その後現地調査などが入り2~3ヶ月後(ローンの滞納開始から10~12ヶ月後)に入札が始まります。

現地調査は法律に基づいて強制的に行われるものであり、留守・拒否などの対応をしても関係なく自宅に入られてしまいます(収益物件等で、所有者とは別に占有者がいる場合も同様です)。

現況調査完了後は、不動産競売物件情報サイト( https://www.bit.courts.go.jp/ )に自宅の情報がインターネット公開されます。誰でも情報を検索して探すことが可能なため、周囲に経済事情を知られる可能性もあります。

民間のWebサイトにも情報が随時転載されプライバシーが守られず、不動産会社や周囲の人にも情報が知れ渡る可能性があります。この段階で大きな精神的ストレスを抱えるご家族も少なくありません。

ただし、現況調査完了後から情報の公開までは2~3ヶ月ほど期間が空きます。情報が一般公開される前の段階で、競売回避の相談ができればプライバシーは守られます。任意売却できる可能性もまだまだ十分にある期間です。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

7. 期間入札

競売への入札期間のことで、通常は8日間で行われます。

この期間中であれば、ギリギリ競売の取下げに応じてもらえる可能性があります。

とはいえ、1週間ほどで債権者との交渉を行うことは現実的ではなく、期間入札のタイミングから交渉手続きを開始しての競売取下げ・任意売却はほぼ不可能と考えた方がいいでしょう。

8. 開札日・自宅から強制退去:滞納から10~12ヶ月

開札日に落札者の決定以降は任意売却での売却はできず、競売手続き終了後の強制執行による強制退去を待つしかありません。

入札開始後の流れについては下記の記事で詳しくまとめています。

「任意売却」で住宅ローンが払えない状況から復活・競売を回避

任意売却とは?

任意売却とは、競売を回避して住宅ローン問題を解決する手段のことです。

たとえオーバーローン状態であったとしてもローンの残っている住宅・不動産を、債権者である金融機関からの承諾を得て一般市場で売却し、ローンの残債(その一部)を一括返済する手続きのことです。

詳しく見ていきましょう。

任意売却には、競売と比較して多くのメリットがあります。

競売より高く売れる

任意売却は「競売」のような特殊マーケットとは違い、一般の不動産マーケットで売却することになります。そのため、一般の相場価格程度で売却することができます。

プライバシーが守られる

任意売却は第三者から見ると通常の不動産売却と変わりません。ご近所の方々に『住宅ローン滞納』などの事情などが知られることはございませんのでご安心ください。

費用の持ち出しが不要

抵当権の抹消の登記費用や仲介手数料などの任意売却に必要な経費は、売却代金の中から配当されることになります。別途費用が必要になることはございません。

残債返済の交渉ができる

任意売却後、残債(返済しきれなかた住宅ローン)の返済条件に関しては、債権者と返済条件に関しての交渉をすることができる可能性があります。

自分の意思で売却できる。

任意売却は強制的に進められてしまう「競売」と違い、所有者様ご自身の意思で売却することができます。引っ越しの日程などを計画的に進めることが可能です。

引越費用が貰える可能性

場合によっては債権者からの了承が得られた場合、任意売却の売却代金から新生活のための引っ越し費用を捻出できる可能性があります。

メリット・デメリットのより詳しい比較はこちらの記事で・・・・

では、任意売却は一人で行うことができるのでしょうか?答えはNOです。

債権者である金融機関との交渉・不動産売買実務が絡むことを考えると、任意売却に特化した専門の不動産業者に依頼するのがベストです。

任意売却は、住宅ローンの問題解決専門家に依頼すべき理由

街中の不動産会社では適切なサポートが受けられない、自宅の売却まで時間がかかるといったケースが予想されます。

住宅ローンの支払いに困っている方は、スムーズに問題を解決するためにも任意売却や競売回避に特化した専門家にご相談ください。

状況次第では、自宅を売却せずに済んだり、売却後も自宅に住み続けたりすることも可能です。

ご相談者さまの要望が一切通らない競売と異なり、ご相談者さまの気持ちに可能な限り寄り添った対応が期待できます。

住宅ローンの滞納や競売開始通知が到着するようになると、多くの方が状況の整理がうまくできない・恐怖の感情に日常が支配されているような気分に陥るといった状況になります。

1日でも早い解決を一緒に目指すパートナーとしては欠かせない存在になるでしょう。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

任意売却を専門家に依頼して解決した事例

- ケース1Aさん

- ケース2Bさん

- ケース3Cさん

-

「離婚時に揉めるペアローン・共有名義」

原因 ペアローン・共有名義で購入・離婚により一方がローン支払いを拒否 エリア 福岡県 返済年数 6年 残債額 3,500万円 売却額 2,700万円 当法人への相談件数で最も多いのが「離婚」によるものです。

とくにペアローン等で自宅の名義が夫婦の共有名義になっている場合は、任意売却前に共有名義人の同意(妻が自宅を売却したい場合は夫の同意)が必要です。

今回のように話し合いが難しい場合は、当社が間に入って売却の承諾が得られるよう交渉します。

ペアローンに関しては、夫婦それぞれがローンの返済義務を負っています。

基本的には、

任意売却により残ったローンを返済し、気持ちよく新生活をスタートできるようにサポート させてただきます。問題が長期化・ローンの滞納が続くと、離婚協議に関わる時間や費用・競売申し立て費用の弁済等も必要になってきます。

双方にとってなるべく早期で解決するために、任意売却・ローンの残債を圧縮し今後の返済プランを確定させることが重要です。

-

「期待以上の売却額→住宅ローンを完済・スッキリ新生活」

原因 離婚+ボーナスカットによる返済難でのローン一時滞納 エリア 東京23区 返済年数 8年 残債額 4,500万円 売却額 5,300万円 売却後の残債が0円・住宅ローン完済になった上、手元にお金も残る例です。

ご依頼主は仕事熱心な方で大手企業でご活躍されており、早期解決希望・絶対に周囲には事情をバレたくない、という強いご要望がありました。

幸運にも直近で値上がりしているエリアのマンションだったこともあり、短期決戦の販売活動でも高値で売却することに成功。

諸経費を引いてもまとまったお金が残り、所有品も整理されて一人暮らし用の賃貸で再出発されました。

-

「お子様の進学・親の介護が重なったタイミングでの急な収入減...任意売却後も自宅に住み続けたい家族を救った『リースバック』」

原因 支出増・収入減が重なる エリア 大阪府大阪市 返済年数 21年 残債額 1,500万円 売却額 1,100万円 任意売却も退去することなく月額家賃9万円での賃貸借契約「リースバック」の成立で住み続けることが可能に。

売却後の残債は残りましたが、向こう15年間での分割払いで無理のない返済計画を立てることができました。

お子様・ご両親など上下の世代にまたがって家族が同居で生活していると、引っ越しも大変です。返済年数が一定期間以上経過しており残債額がまとまって減っている場合は、上記のようなリースバックが成立するケースも。自宅に住み続けたい方は、ぜひご相談ください。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

任意売却のご依頼から解決までの流れ

- 1お電話/メール/LINEでのご相談

- 2ご面談・現状把握・現地調査

- 3解決策のご提示

- 4媒介契約

- 5債権者との協議

- 6販売活動

- 7売買契約

- 8決済

- 9新生活の幕開け

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

任意売却を住宅ローン問題解決支援機構に相談する3つのメリット

手元にお金がなくても、住宅ローン問題を解決できます

当法人では相談料・コンサルティング料をいただいておりません。着手金・違約金なども一切かかりませんのでご安心ください。

*不動産売買の成立後に、明確な法律(宅建業法)で定められた仲介手数料のみ必要です。

この仲介手数料も、自宅の売却代金から差し引く形で支払われるため、ご自宅の売却までにご相談者さまから費用を頂戴することはありません。

任意売却に関して、着手金・違約金・不透明なコンサルティング料を請求する、契約書に盛り込んでいる不動産業者とのトラブル相談が絶えません。十分に注意しましょう。

問題解決に向けた交渉をサポートします

住宅ローン問題の解決には多くの関係者との交渉が必要です。

当法人では金融機関との交渉だけでなく、離婚問題での元配偶者との交渉などあらゆる交渉をサポートします。

1人で悩みを抱えているよりずっと早い問題解決を目指せます。

幅広い専門家と連携がとれます

当法人では、必要に応じて弁護士、司法書士、税理士、不動産鑑定士といった幅広い専門家と連携をとって問題解決にあたります。

ご相談者さまの悩みを解決するために、ベストなチームを編成しています。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

早く相談すれば気持ちも楽になりますし、有利な条件で交渉を進められます

住宅ローン滞納を放置すると、時と共に対処が難しくなります。

競売の手続き段階によっては、もはや打つ手なしの状況になっている可能性もあります。

住宅ローンの滞納は早めに相談し、解決に向けて一歩を踏み出しましょう。

早く相談することで気持ちも楽になりますよ。

最後に住宅ローンが払えないときの対処法を簡単にまとめておきます。

- 私の不動産でも売れるの?

- 急いで売却するコツは?

- 競売を絶対に回避したい…

など、ご相談を多数お受けしております

秘密厳守・相談無料365日24時間受付。可能な限り早く対応致します。

金融機関との話し合いで返済スケジュール変えてもらう(期限の利益の喪失前)

リスケにより返済スケジュールなどを変えられる可能性があります。

返済スケジュールを現在の生活状況に変えてもらうことで、滞納を回避できるかもしれません。

金融機関に正直に現在の状況を伝え、リスケなどで対処できるか検討してみましょう。

すでに支払いが遅れている場合も早い段階であれば金融機関への相談で解決の糸口が見つかる可能性があります。

期限の利益を喪失するとリスケによる対処はできませんので注意してください。

早く相談すれば不利な競売ではなく任意売却で自宅を売却できます

※リスケは今後収入が戻る、支出増が一定期間内のみといった状況下で有効です。病気が長引きそう、離婚するので今すぐ問題を解決したい場合などは任意売却での解決が向いています。

たとえば住宅ローンが1,000万円残っていたとします。

自宅を1,000万円で売却できれば、残債の1,000万円がキレイに消え、住宅ローン問題が解決します。

仮に任意売却金が700万円にしかならなかったとしても大丈夫です。

任意売却で清算できなかった残債は、金融機関などと交渉のうえ無理のない範囲で分割返済できます。

月あたりの分割返済額の目安は5,000円~3万円程度のことが多く、現在の収入や生活の事情などを考慮してもらえます(新生活に影響を及ぼさない金額に調整してもらえます)。

任意売却は債権者を含めた関係者と相談して進めていくため、関係者の理解と協力を得やすく、引っ越しスケジュールや引っ越し費用なども交渉次第では考慮してもらえます。

任意売却は競売という不利な条件での売却ではなく、債務者の「事情」に最大限配慮してもらえる可能性のある売却手段です。

任意売却は専門業者に相談しよう

任意売却には関係者の合意と調整が必要であるため、通常の不動産会社では取り扱いが難しいです。不動産の売買も扱うため、弁護士だけで解決できる問題でもありません。

任意売却や競売の実務に詳しい不動産業者に依頼する必要があります。

- 任意売却の専門家

- 一般的な不動産業者

- 弁護士

-

- 債権者(金融機関)との住宅ローン・任意売却に関する交渉が得意です。

- 依頼者さまのストレスを最小化し、1日でもはやく「あるべき新生活」を取り戻すべく、可能な限り最短での問題解決を目指します。

- 複数の選択肢を現実的に実現可能か?を加味して提案します。

-

- 債権者(金融機関)との交渉に不慣れな業者も多いです。任意売却の取り扱い経験がほぼない業者も。

- 売買以外の業務でも多忙な業者が多く、複雑で長期化する任意売却の案件はあまり引き受けたがりません。

- 任意売却が長期化し、失敗して結局競売になってしまうケースもあります。

- 自社の利益を追求し、一方的な任意売却・安値での買取を要求する悪質な業者もいます。

-

- 債権者(金融機関)との交渉、債務の減額や分割交渉が可能です。

- 不動産の売買に関する実務は、弁護士にはできません。

- 債務整理、任意売却完了後の債権者交渉は弁護士にしかできません。

※お金・法律のことはまず弁護士に相談!となりがちですが、住宅ローンの問題解決・任意売却の実務は弁護士だけではできず、任意売却に詳しい不動産業者のサポートが不可欠です。

上記までの情報をお読みいただきご納得いただけましたら、ぜひ、任意売却の専門家集団である当法人にご相談ください。

ご相談頂けましたら、当法人にて関係者との交渉等をサポートできます。

任意売却は住宅ローンを滞納していなくても「支払いが苦しい」という時点で相談できます。

住宅ローン問題は時間の経過とともに任意売却による解決が難しくなるため、とにかく早めのご相談がおすすめです。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

少しでも余力があるときは住宅ローンではなく「税金」を優先して払いましょう

前述の通り、少しでも資金に余力がある方は、住宅ローンよりも税金を優先して支払ってください。

住宅ローンの滞納から競売までは半年ほど時間がありますが、税金の滞納ではより早く家などの財産を押さえられてしまいます。

また、税金を滞納するとその後の任意売却の手続きが複雑になるデメリットもあります。

任意売却の成功率を高め、スムーズに住宅ローン問題を解決させるには、税金の滞納を避けるのが重要です。

まとめ:住宅ローンの支払いが厳しくなったら早めの現状把握と無料相談がおすすめ

住宅ローンの支払いが苦しい状態を放置しておくと、最終的に自宅は競売かけられ不利な条件で売却されてしまいます。

競売は売却価格が低く、債務者の都合などは一切聞き入れてもらえません。大きな残債も残り、新しい生活は非常に厳しいものになります。

債務者に不利な競売を回避するためには早めにリスケや任意売却などの対処方法をとることが重要です。

住宅ローンの支払いでお困りの際は、現状把握から任意売却までサポートできる当法人にぜひご相談ください。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

住宅ローンが払えない・トラブル解決コラム

- 解決策

- 原因

- 重要用語集

住宅ローンが払えない場合・任意売却・競売関連 Q&A

簡単に説明すると、住宅ローンの滞納から6~7か月程度で「競売(=自宅の強制売却)開始の通知」が届きます。

その後も何も対応しないでいると、手続きが進み、競売の事実(自宅の住所などの個人情報)がインターネット等で公開されます。競売終了後は、自宅から強制的に追い出されます。

住宅ローンの返済が厳しくなったら、1日でも早くご相談ください。より良い条件で自宅を売却できる可能性が高まります。

裁判所から「競売開始決定の通知書」が届き、実際に競売の落札者が決定するまでは、まだ間に合います。

任意売却には、主に必要経費(抵当権抹消費用、差押え解除費用など)+仲介手数料(法律で定められた手数料)がかかります。

これらの費用は、任意売却で得た住宅の売却代金から支払われるため、今、手元にお金がなくても任意売却を進められます。

「一般社団法人 住宅ローン問題解決支援機構」では、住宅ローンの支払いが難しい方の相談にのり、対応策等のご提案を致します。

相談内容から任意売却が必要となった場合は、関係者(金融機関、管理会社など)との間に入って任意売却の交渉を丸ごとサポートします。

個人情報保護法の厳格化により、債権者(=金融機関等)への最初の連絡は債務者(=住宅の売主)が行う必要があります。初回連絡以降は、不動産会社の名前を伝え委任状を作成することで、連絡等の対応を代行できるようになります。

できません。不動産の調査にやってくる執行官は裁判所の正式な命令により自宅に来ており、強制的に鍵を開けて入室する権利を持っています。拒否した場合は、警察官の援助を受けて立ち入り調査が行われます。

競売が終了した状態(自宅の買い手が決まった状態)でも、まだ自宅に留まっていると、裁判所から不動産を引き渡すように命令が出されます。

命令が出ても自宅から出ていかないでいると、最終的には強制執行(業者により強制的に室内から荷物などが出される)となります。

任意売却と競売の最大の違いは「売却価格」です。市場価格の5~6割程度で処分される競売と異なり、任意売却なら7~8割程度での売却が見込めます。

残りの住宅ローンと売却価格のバランスによっては、手元にまとまった金額のお金が残ることさえあります。

住宅の名義がすべて自分の名義(=単独名義)なら自分の判断で住宅を売却できます。しかし、夫婦の共有名義になっている場合は、共有名義人の同意が必要です。

「一般社団法人 住宅ローン問題解決支援機構」では夫婦の間に入り、売却の承諾が得られるよう交渉をサポートします。

滞納している税金は必ず支払わなければなりません。任意売却後にお金がなかったとしても、税金の支払いは免除されません。

ただし、支払い能力がない場合は、分割払いが認められる可能性があります。市役所で現状などを説明し、相談してみてください。

いわゆる「ブラックリスト載る」という言葉は、信用情報機関に事故情報が登録されることを意味します。

任意売却そのものは事故情報として扱われませんが、任意売却をするまでの住宅ローンの滞納が事故情報として扱われてしまいます(競売でも同様です)。

任意売却後に、必ず自己破産しないといけないという決まりはありません(競売でも同じです)。

ただし、任意売却後も住宅ローンの残債務が多い場合や住宅ローン以外にも債務を抱えている場合は、自己破産をして再出発した方が有利な可能性があります。

転居時期は買い手との相談にもなりますが、売買契約後1~2ヶ月ほどで引っ越し先を見つけていただき転居、というのが目安です。

任意売却は競売と異なり、法で定められた細やかな決まりがありません。そのため、交渉内容や手続きは金融機関によって違う部分が多いです。

任意売却をスムーズに成立させるには、幅広い金融機関との交渉経験がある任意売却を専門とした不動産業者に依頼するのがいいでしょう。

弁護士法72条は、弁護士以外の者による法律事務の取扱いを禁止しています(=非弁行為の禁止)。不動産会社が行う任意売却の交渉やアドバイス等はこれに違反していません。

むしろ、任意売却では、対象不動産の買い手を早期に見つけて、契約をまとめられる不動産屋が適任です。

合わせて読みたい

合わせて読みたい