基本的にマイホームを購入した人は、その家にずっと住み続けることを前提にライフプランを設計しているでしょう。

しかし、収支の変化や家庭状況の変化から住宅ローンの返済が難しくなるケースが多々あります。

このような場合、通常は自宅を売却して賃貸住宅に引っ越しますが、

本記事でリースバックを成立させる方法や契約までの流れなどをご確認ください。

▼気になる項目にタップで移動できます

- 私の不動産でも売れるの?

- 急いで売却するコツは?

- 競売を絶対に回避したい…

など、ご相談を多数お受けしております

秘密厳守・相談無料365日24時間受付。可能な限り早く対応致します。

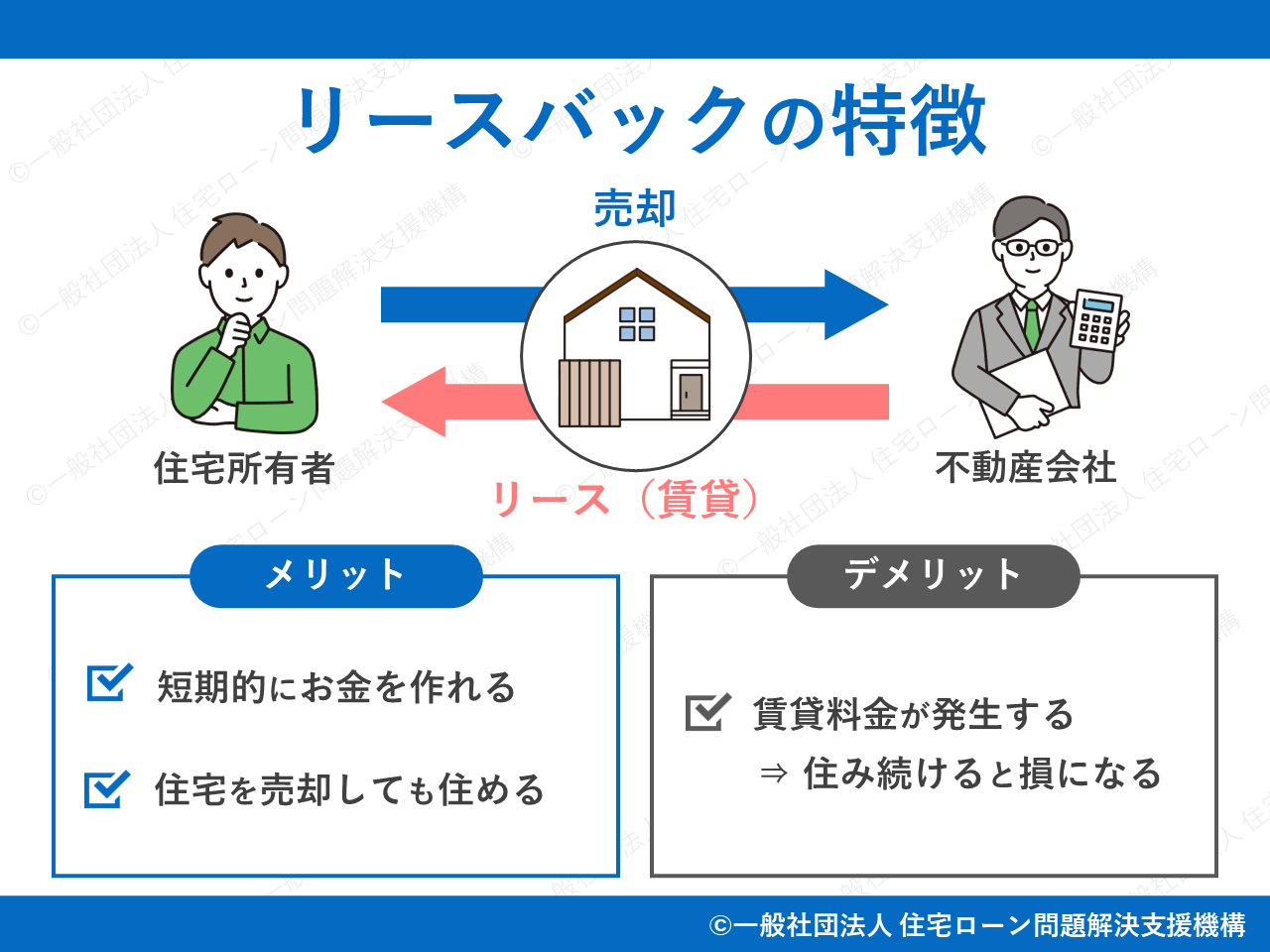

リースバックとは

リースバックは正式には「セール・アンド・リースバック(sale and leaseback)」と言い、自宅売却後も賃貸住宅として自宅に住み続ける方法を指します。

住宅ローンの支払いが続けられなくなったケース以外にも、住み替えなどで手元にまとまった資金が必要なときに使われる制度です。

たとえば、住宅ローンを返済できなくなり自宅を売却したあとであっても、自宅の買い手との交渉がまとまれば、リースバックで引き続き自宅に住めます。

仕事や子育て、介護など

リースバックの仕組み

ここではリースバックにおける登場人物を見ながら、基本的な仕組みを理解しましょう。

リースバックの取引は

仲介型

仲介型のおもな登場人物は以下の三者です。

- 売り主

- 仲介不動産会社

- 買い主(投資家)

売り主と買い主は売買契約を結び、売買代金が買い主から売り主に支払われます。

同時に両者は取引した物件について賃貸借契約を結びます。

直接買取型

こちらは上記仲介型の

- 売り主

- 買い主(不動産会社)

こちらの方がシンプルで、不動産会社が売り主から物件を直接買い取り、そのまま賃貸借契約に移行します。

リースバックは成立が難しい

リースバックが成立するかどうかの重要なポイントは、

通常の不動産売買では、買い手側は購入した自宅に自分で住むことを想定しているためリースバックの買い手にはなりません。

つまり、リースバックの買い手は自分で住むことを目的としない

どれだけ売り手側が深刻な事情を抱えていようと、投資家にとって魅力的な物件でなければ買い手は見つかりにくいです。

よって、郊外の物件や条件の悪い物件では買い手が見つからず、リースバックが成立しないケースもあります。

【ポイント】

重要なのは「住宅ローン問題の解決」です。

リースバックよりローン問題の解決を優先してください。

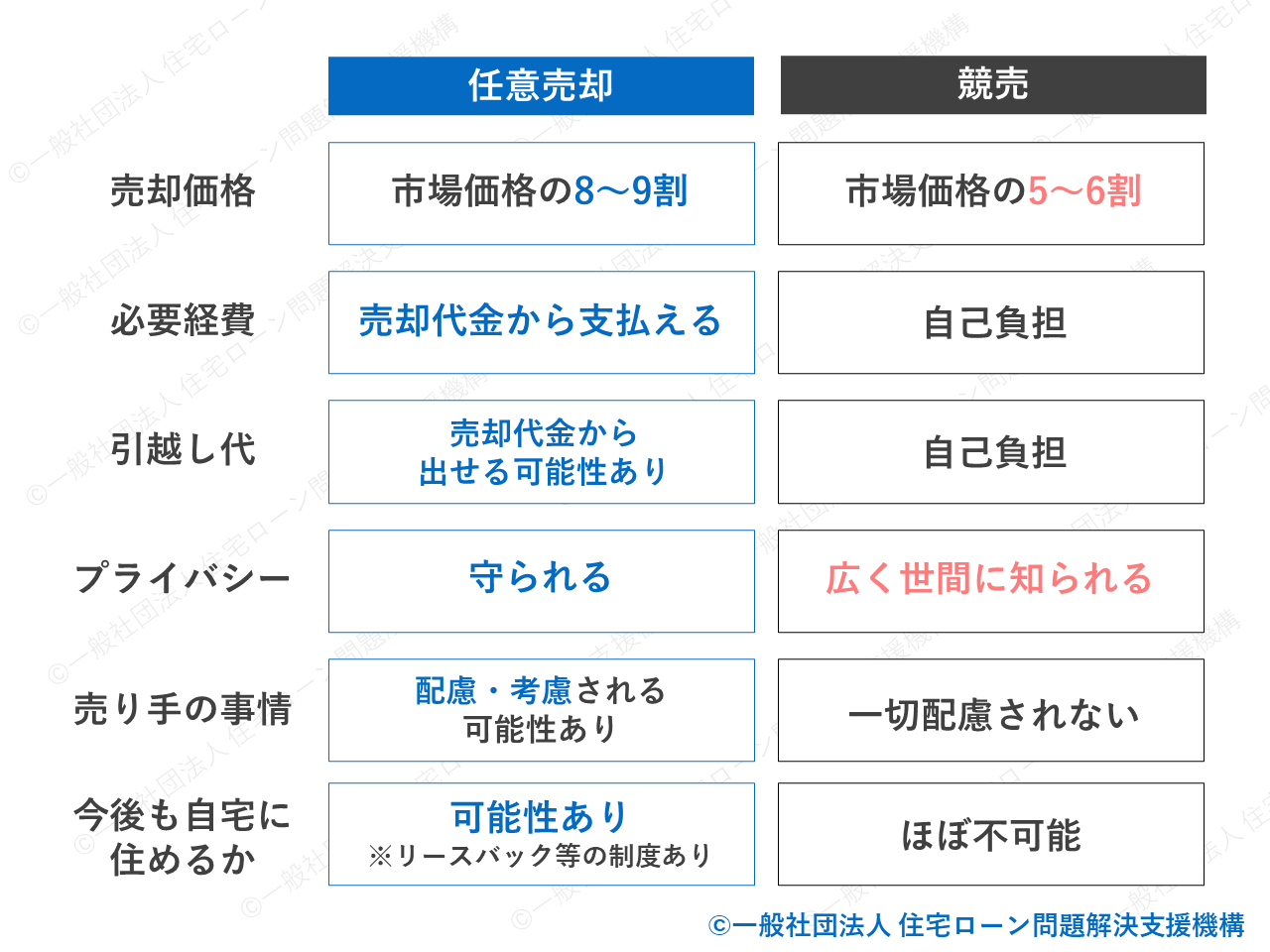

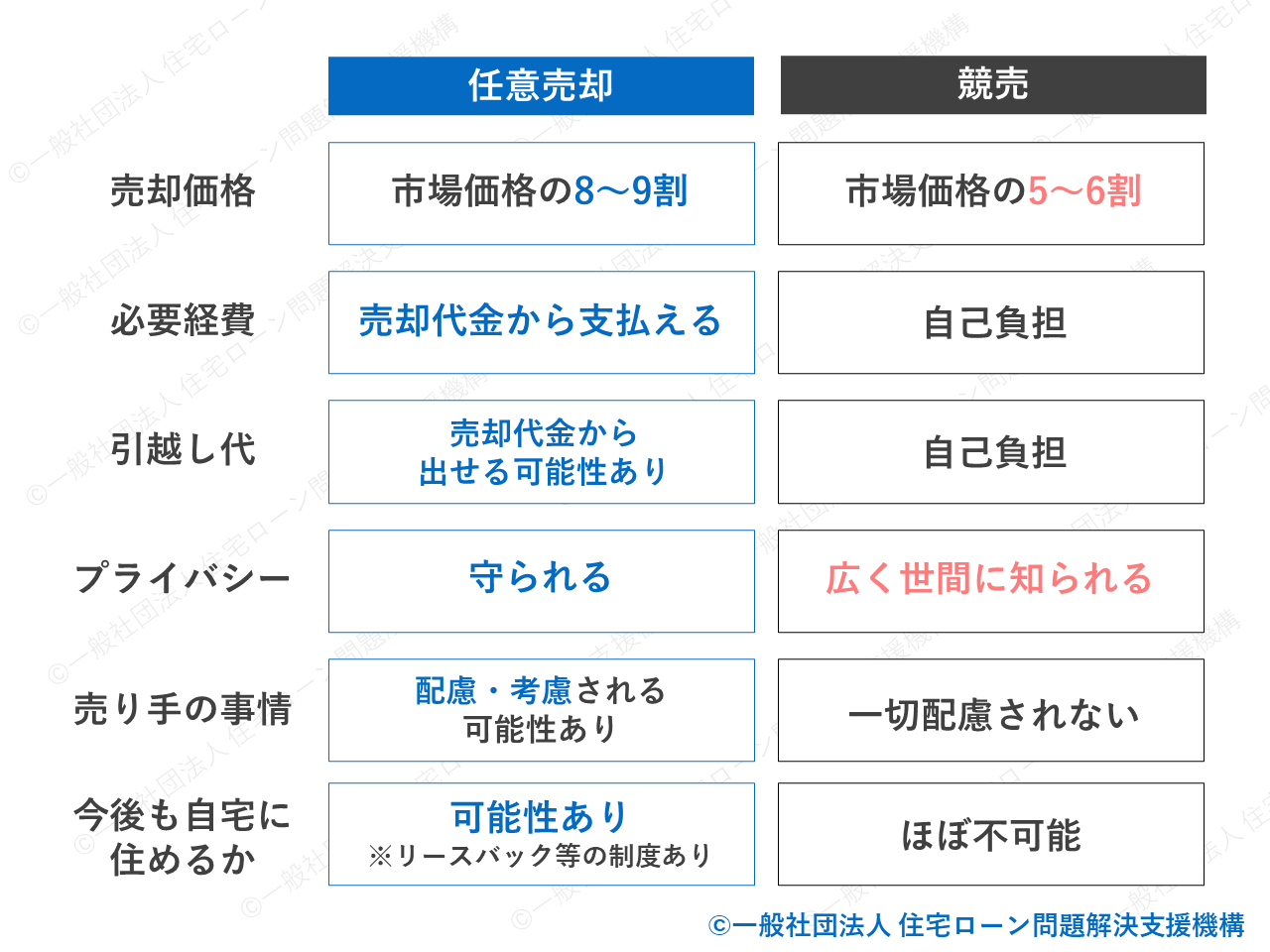

▼競売と任意売却の比較(タップで拡大できます)

▼リースバックについて気になる方はお気軽にご相談ください

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

リースバックについては国土交通省作成の資料もわかりやすくまとまっています。

リースバックは一時しのぎの手段でしかありません←注意!

奇跡的に条件にあう投資家が見つかったとしても、これですべての問題が解決したわけではありません。

本記事の後半で詳しく説明しますが、リースバック契約で自宅に住み続けられる期間は決まっています。

多くは短期間(2~3年)しか住めず更新も難しいため、契約満了とともに自宅から出ていくしかありません。

リースバックはあくまで

たとえば、子供の学校卒業までといった

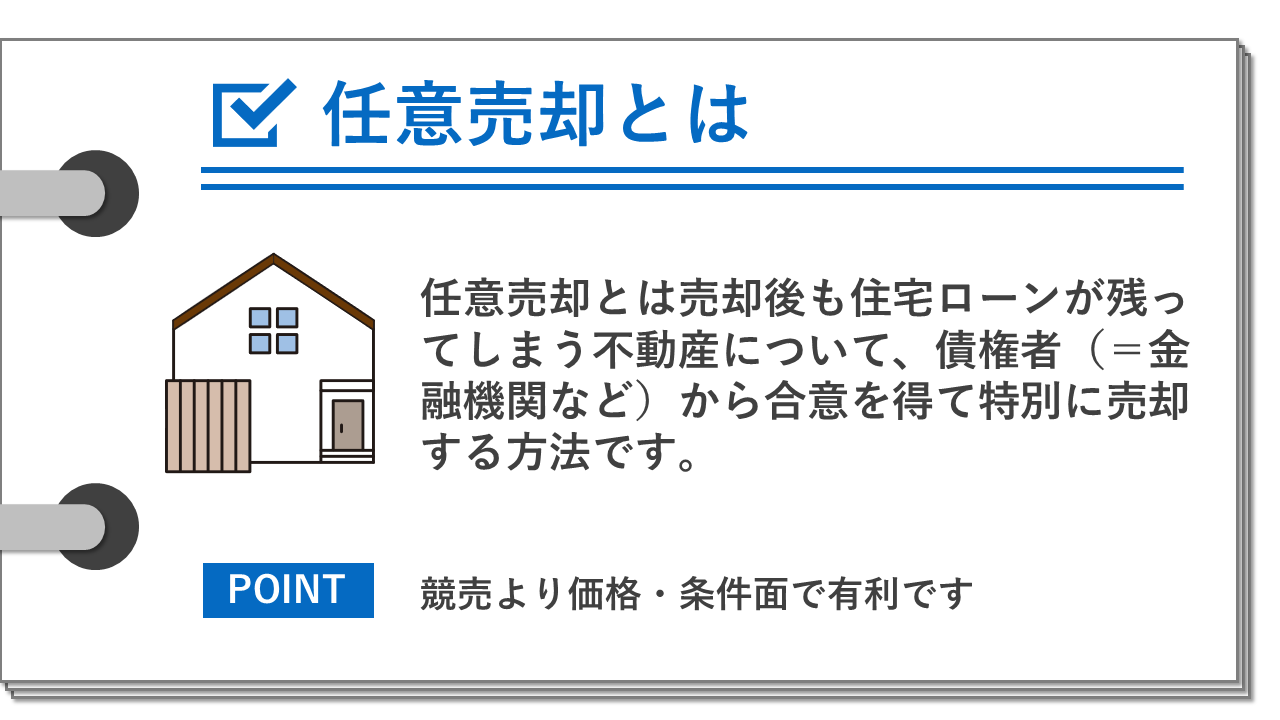

リースバックよりも任意売却の優先度を上げること

リースバックは魅力的な仕組みではありますが、条件を整えるのが難しく成功率が低いというのが実情です。

住宅ローン問題を抱えているケースでは、リースバックに固執すると大きな痛手を被る危険があります。

重視すべきは

競売を避けるために限られた時間内に自宅の売却を成功させなければいけません。

リースバックに時間を使いすぎるあまり、自宅売却のタイミングを失い競売になってしまっては本末転倒です。

住宅ローン問題滞納後も

リースバック+任意売却を希望される方は、かなりの時間を要しますのでなるべく早く(住宅ローンの支払いが苦しくなりそうと気づいた段階で)ご相談ください。

▼リースバックのメリット、デメリットを解説

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

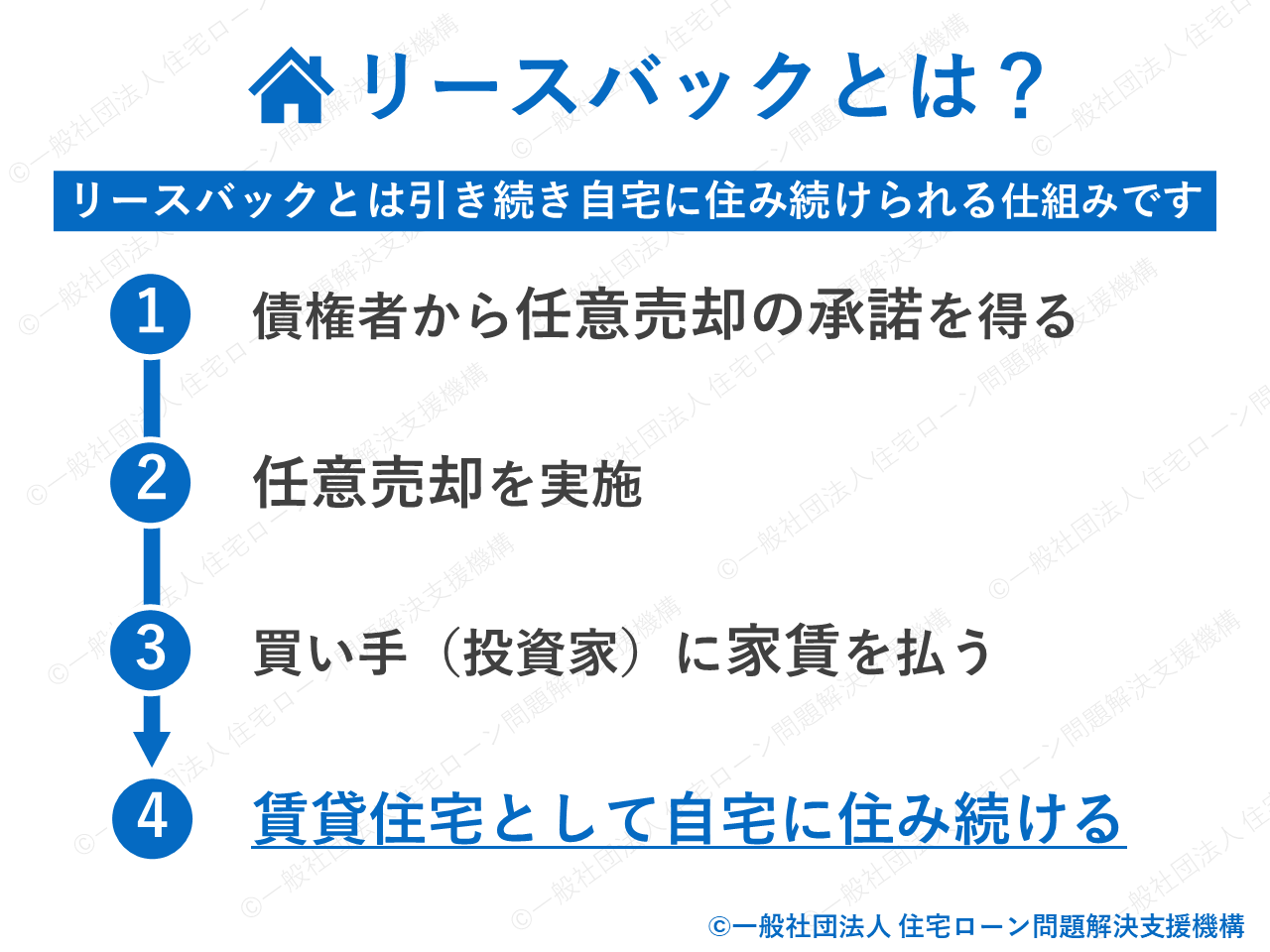

リースバック成立までの流れ

それではリースバックによる自宅売却を目指す場合に、どのような流れで進んでいくのか見てみましょう。

リースバックの相談

まずは不動産会社にリースバックの相談を行います。

住宅ローン問題が絡む案件では、リースバックよりも任意売却の優先度が高いです。

任意売却の実績がない会社では、売却に失敗し競売になってしまう危険が高まります。

ぜひ当法人を含めた任意売却の専門業者にご相談ください。

【メリット】

任意売却の専門業者は「任意売却+リースバック」の相談を多く受けているため、必然的にリースバック案件の取り扱いにも慣れています。

簡易査定

信頼できそうな専門業者を見つけたら、まずは

簡易査定は机上査定とも言い、実際に売却対象の物件を目視せずに行う簡易的な査定です。

対象物件の築年数や間取り、土地の広さ、エリアなどを勘案し「これくらいの値段であれば買い手が付くだろう」という売却予想額を算定します。

この算定は、その不動産業者が過去に扱った同様事例と比較して導く方法です。

物件を直接目視していないので査定の精度は落ちますが、ある程度の目安金額を把握することができます。

時間のある方(住宅ローンをまだギリギリ支払えている方)は、複数の不動産業者に簡易査定を依頼し、対応や査定額が良かった業者を選ぶといいでしょう。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

業者の選定方法

簡易査定を依頼した業者の中から、もっともよかった業者を絞ります。

中には不当に釣り上げた査定額を提示して契約取得を狙う業者もいるため、単純に査定額が高いところを選べば良いわけではありません。

もし他社よりも明らかに突出して高い査定額を出す業者がいたら、その根拠をよく聞いてみてください。

はぐらかされたり、根拠のない説明をされたりする場合は、不当な査定である可能性が高いです。

査定額だけではなく担当者の話し方や全体的な対応を加味して業者を選んでください。

現地調査(訪問調査)

現地調査とは、担当者が現地に出向いて対象物件を目視して行う査定です。

実際の状態を確認できるので、設備の老朽度合いや外壁の状態などを細かく把握し、より正確な査定額を出すことができます。

買主の選定

買主探しはお願いした不動産業者が行ってくれます。

依頼者はとくになにもする必要はありません。

定期的に業者から「買主探しの途中報告※」が入りますので、報告を受けながら状況を判断してください。

※不動産のルールに定められた頻度で連絡が入ります。

【注意】

リースバックに応じてくれる買い手が見つかりそうにないときは、競売を避けるために任意売却優先で進めてもらうよう業者に相談してください。

不動産売買契約

リースバックに応じてくれる買い手が見つかったら、対象不動産の売買契約を結びます。

これによって自宅の所有権は買い手に移行するので、登記簿上の所有権移転登記手続きも必要です。

賃貸借契約

以後は買い手に賃料を支払いながら、旧自宅を賃借して住むことになります。

- 私の不動産でも売れるの?

- 急いで売却するコツは?

- 競売を絶対に回避したい…

など、ご相談を多数お受けしております

秘密厳守・相談無料365日24時間受付。可能な限り早く対応致します。

リースバックを使ったよくある事例

ではリースバックがどのようなケースで活用されるのか、代表的な例をいくつか見てみましょう。

住宅ローンの支払いが苦しいが今の自宅に住み続けたい

リースバックが検討される事例で多いのが

転職や病気などで収入が減り、住宅ローンを返済できなくなると、自宅を売ってローンを完済する方法が検討されます。

住宅ローンを支払えないと、最終的には「競売(=自宅の強制売却)」となり大きなデメリットを被るため、多くの方は

これで住宅ローン問題はほぼ片付きますが、

長年住んだ愛着のある自宅を離れたくないと考える方は多く、こうしたケースでは自宅に住み続けられるリースバックが第一選択肢に上がります。

▼任意売却と競売の比較

▼任意売却についてはこちら

引っ越しをすると仕事や子どもの教育環境に影響がでる

心情的な問題だけでなく、

引っ越すと通勤に支障が出る、子供の転校を避けたいといったケースでもリースバックは非常に有効的です。

とくに子供にとっては、住み慣れた自宅から引っ越すだけでなく、転校まで加わってしまうと大きなストレスになってしまいます。

住み替えや相続対策

リースバックでは売却代金として

住宅ローン問題を抱えていないケースでは、

新居を決めるまでは、引き続き自宅に住めるためその間は引っ越しが不要な点も魅力です。

また

不動産は分割がしにくい性質があり、複数の相続人がいるケースでは遺産分割が円滑に進まずトラブルの種になることも多いです。

生前に不動産を現金化することで相続が起きた際の分割が容易になり、また生前は自身の生活費に柔軟に活用できます。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

リースバックのメリット

住宅ローン問題を解決しつつ、

具体的にどのようなメリットがあるか確認していきましょう。

自宅売却後も同じ家に住める、引越し不要

先ほども述べたように、リースバックなら引っ越し不要でそのまま自宅に住み続けられます。

具体的なメリットの感じ方は各家庭によって異なりますが、お子さんがいる家庭では子供の生活・教育環境を守れる点が大きなメリットになるでしょう。

ほかにも、仕事に支障が出ない、友人関係などのコミュニティを保てるといったメリットがあります。

賃貸扱いになるため維持費が不要に

リースバックでは売却に伴って

それに伴い、戸建てなら固定資産税や都市計画税、マンションならそれらに加えて管理費や修繕積立金の負担もなくなります。

また不動産保有にかかるリスクも買い手が負うことになるので、自然災害などによって自宅を失うリスクなどもなくなります。

将来的に自宅を買い戻せる可能性がある

リースバックでは事前に

愛着をもっているマイホームを取り戻せる契約はやむなく自宅を手放す人にとって、とても大きな希望になるでしょう。

買戻し特約をつければ、買い手は売り手以外に購入した住宅を売れません(買戻し特約は単なる口約束ではなくきちんと登記されます)。

買戻し期間は最長10年までです。

ただし、一般的に買戻し特約で自宅を買い戻す際は、売った金額よりも高い価格で買い戻す必要があるため金銭的な負担は大きい(120~130%での買取)です。

▼参考

民法第580条

- 買戻しの期間は、十年を超えることができない。特約でこれより長い期間を定めたときは、その期間は、十年とする。

- 買戻しについて期間を定めたときは、その後にこれを伸長することができない。

- 買戻しについて期間を定めなかったときは、五年以内に買戻しをしなければならない。

引用:民法

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

リースバックのデメリット

メリットも大きいリースバックですがデメリットもあります。

検討前によく確認しておいてください。

売却価格が割安もしくは家賃が割高になる

リースバックによって自宅を手放すと、売り手は持ち家が抱えるリスクや負担から逃れられますが、

とくに買い手側にとって心配なのは「きちんと家賃を支払ってもらえるかどうか」です。

買い手は売り手の事情(住宅ローンが支払えなくなりリースバックを希望している)を知っています。

そのため、買い手は賃料を払ってもらえなかったときのリスクを売買価格や今後の賃料に転嫁してきます。

売り主側からすると売却代金が相場よりも下がる、もしくは売却後の賃借料が高くなるということです。

※リースバック契約つきで自宅を売却すると、通常一般売却のより価格が下がり5割程度に留まる可能性があります。

リースバックにおける家賃の決め方

リースバックは物件を購入する投資家に

安定した家賃収入を得るための

物件の売却代金にこの利回り(今回は6%)を掛け、12ヶ月で割ると「月当たりの家賃額」を求められます。

たとえば、物件の売却代金が1,000万円のケースでは、利回り6%で家賃を設定すると月の家賃は6万円です(計算式:1000万円×6%÷12ヶ月)。

では住宅ローンの完済に2000万円が必要なケースを想定してみましょう。

この場合、売却代金2000万円×6%÷12=X(家賃)ということになり、X(家賃)=月10万円になります。

一括で手元に入る売却代金が大きくなればなるほど、投資家が設定する家賃は高くなる傾向にあります。

リースバック成立後はいつまで住める?

先ほども述べた通り、残念ながらリースバック契約で永久的に自宅に住み続けるのは困難です。

ここからは賃貸借契約の種別や性質を見ながら、リースバック後に住み続けられる期間について見ていきます。

賃貸借契約の種類

賃貸借契約に関する基本のルールは民法に定められていますが、

借地借家法には「普通借家契約」と「定期借家契約」の2種類があり、それぞれ性質が異なります。

【それぞれの特徴】

- 普通借家契約:借り手に有利

- 定期借家契約:貸し手に有利

以下でそれぞれの種別の性質と特徴を見ていきます。

普通借家契約

借主(=入居者)が長期的に安定して住み続けられるように配慮されています。

たとえば、契約更新の際に貸主の側に特別な事情が無ければ、借主が望む限り契約更新が認められる特徴があります。

この特別な事情には「正当な理由※」が必要なうえに、正当な理由であっても6ヶ月以上前から事前に更新拒絶の告知をしておかなければなりません。

※正当な事由とは、対象物件を大家さん自身が使用する、事業に使用する、建て替えが必要であるなどです。

借主にはありがたいルールですが、貸主(=大家さん)からすると酷なルールでもあります。

よって、リースバック契約では普通借家契約が採用されず、次に説明する

定期借家契約

定期借家契約は貸主(=大家さん)に有利な契約です。

定期借家契約では、基本的に決められた

契約更新は可能ですが、これには貸主、借主双方の合意が必要です。

先ほどと異なり、貸し主側が契約更新を望まなければ「正当な事由」がなくとも契約更新を断れます。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

リースバックは一般的に定期借家契約となる

いくら借り手がいるからといって、一度は住宅ローンが支払えなくなった自宅の持ち主と長期間リースバック契約を結ぶのはリスクだと言えます。

ほかにも、一定期間は家賃収入を得ながら、不動産の価値が下がらない時期に売却によって利益を出したいと考えている投資家もいます。

借主側が普通借家契約を望んでも、応じてくれる期待は低いでしょう。

たとえば、小学校4、5年のお子さんがいらっしゃる家庭でしたら、小学校卒業までの1~2年程度でリースバック契約をお願いしてみるといいでしょう。

2~3年で契約することが多い

何年契約でリースバック契約を結ぶかはケースごとに異なりますが、

家屋不動産は経年劣化による価値の下落があるので、売却益を狙うには古くなる前に売る必要があります。

賃貸期間を2年~3年程度に設定することで、その間は家賃収入を確実に得ておき、価値が大きく下落する前に売って転売利益を稼ぐことができます。

ほかにも、家賃の未払いリスクなども考えると、賃貸借の期間をいたずらに長くするよりも短期間に設定した方が安心と考える投資家も多いです。

【ポイント】

売却代金や賃料で売り手側が大幅に不利になる可能性が高いですが、ずっと住み続けられることを売りにしたリースバック制度もあります。

リースバックはあくまで一時的な措置

繰り返しとなりますが、

通常は定期借家契約となり、

リースバック契約を望む際は、ずっと住めると考えずに「数年で引っ越しになる」と考え、引っ越し前提でライフプランを練り直してください。

無事にリースバックが成立したとしても、期間中に子供を転校させないで済む学区内の賃貸住宅を見つけるなどの対応が必要です。

【補足】

どうしても長く自宅に住み続けたい場合は、親子間で自宅を売買ができないか検討してみてください。

親子や親族間であれば、救済目的で普通借家契約にしてくれる可能性があります。

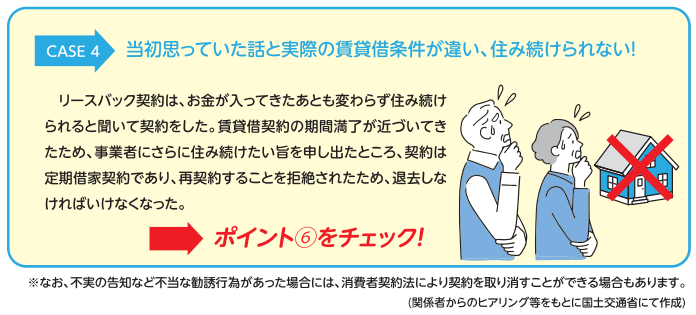

国も賃貸借条件についての注意を促しています

▼タップ(クリック)で拡大できます

引用:住宅のリースバックに関するガイドブック-国土交通省

このように国も賃貸借契約の違いからくる「住み続けられると思っていたのに!」というトラブルについての注意を促しています。

リースバック契約の前にはとくに賃貸借契約のパターン、何年住めるのかについてよく確認してください。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

リースバック契約前に確認しておきたいポイント

ここでは、リースバック契約を結ぶ際にチェックすべきポイントについて確認していきます。

賃貸借契約の種類

賃貸契約を「普通借家契約」か「定期借家契約」のどちらで結ぶか確認します。

基本的には「定期借家契約」で結ばれ、双方合意による契約更新の取り決め条項があったとしても、

契約年数

基本的には

実際の契約年数をしっかり踏まえたうえで、その間に自分や家族に必要な身の振り方を考えていきましょう。

契約更新の可否

定期借家契約は双方合意の上で契約を更新できますが、最初から契約の更新をしない取り決めとすることもできます。

賃料や敷金など

入居の前提となる敷金や月々支払う家賃の金額も合意した金額に相違ないかどうか確認しましょう。

稀ではありますが、契約を更新することになった場合は、賃料の値上げについても確認が必要です。

リフォームや修繕の費用負担者について

通常のアパートなどの賃貸借では、人が住むために必要となる修繕は大家さん負担で行います。

また、リフォームについても貸主の承諾があれば可能ですが、費用は借り主負担となるのが普通です。

原状回復について

賃借物件は所有者に物件を返還する際、一般的に

借主の故意や過失で部屋を傷つけてしまった場合は、借主(=入居者)が費用を負担して部屋を修理します。

※通常の生活で生じた損耗については貸主(=大家さん)の負担で修復するのが原則です(壁の日焼け跡など)。

通常の原状回復は上記のような原則で行われますが、原状回復には特約を設定することもできます。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

リースバックの最中に家賃が支払えなくなるとどうなるの?

住宅ローンの支払いができずリースバックを利用する場合、契約成立後も生活が安定しておらず再び賃料の支払いができなくなることも十分に考えられます。

とは言え、このような場合でもリースバックだからといって特別な保護が受けられるわけではありません。

賃料滞納時の対処は通常の賃貸借契約と同じです。

家賃滞納時の取り決めは個々の契約により異なりますが、通常は2~3ヶ月程度家賃を滞納して督促にも応じられないでいると、退去要請が出ます。

また将来の買戻し特約が付いている場合、家賃を滞納すると買戻しの権利が失われる可能性が高いです。

リースバック成立後は今まで以上に家賃の滞納には気を付けてください。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

実はハードルが高いリースバックの成立条件

一定のデメリットはあるにしても、住宅ローンの問題でやむを得ず自宅を手放す人にとってリースバックは大変魅力的です。

どういった条件が整えばリースバックが利用しやすくなるのか、実務的なハードルを説明していきます。

みなさんのご自宅がリースバックを利用しやすい状態かどうか簡単に確認してみてください。

【補足】

下記条件を満たしていなくても場合によってはリースバックできる可能性があります。

まずはお気軽に当方にご相談ください。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

原則として住宅ローンを完済できること

リースバックを実行するには、

オーバーローンの場合、個別に債権者の承諾を得て抵当権を外してもらってから売却に進みます(売却はできますが売却後も残債の支払いが残ります)。

オーバーローンでも仕組み上はリースバック契約を結べますが、残債の返済に加えて月々のリースバック賃料を払っていくのは大きな金銭的負担になります。

よって、現実的にはローン返済期間が10年未満で、多くの残債が残っているケースではリースバックの利用は困難です。

買い主が望む利回り設定が可能なこと

基本的にリースバックの貸し手は投資家であるため、購入した住宅を賃貸物件として貸し出し、収益をあげることを目的にしています。

利回り設定は、当事者間の交渉で決めていきますが、実務的には買い手の主張が大きな権限を持ちます。

投資家としては、十分な儲けが出なければ取引に臨みたいとは考えません。

利回りは6%が基本で、好立地の物件では表面利回り7%~8%程度、郊外では10%以上を買い手が望むこともあります。

購入を希望する投資家が見つかること

そもそもの前提として、上記②の条件でリースバックによる購入を認めてくれる投資家が現れてくれるかが大きなカギとなります。

現実問題として投資家のニーズとあう物件は少なく、買い手探しには苦労することになるでしょう。

このようなハードルの高い成立条件があるため、リースバックを希望される方は

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

【重要】あまり知られていないがリースバックの現実

ここで

少しでもリースバックを成功させるためのコツでもありますので、ぜひ参考にしてください。

住宅ローンが返済でき短期間だけならリースバックできるかも

リースバックの買い手側は投資家であり、購入した住宅で利益を出したいと考えています。

そのため、いくら借り手がいるからといって、一度は住宅ローンが支払えなくなった自宅の持ち主と長期間リースバック契約を結ぶのはリスクだと言えます。

リースバックを成立させるには、

たとえば、小学校4、5年のお子さんがいらっしゃる家庭でしたら、小学校卒業までの1~2年程度でリースバック契約をお願いしてみるといいでしょう。

親子間売買、親族間売買の利用が現実的

事前に家族間で取り決めをしておけば、親は引き続き自宅に住み続けられ、子供は親から家賃を受け取り購入代金に充てられます。

売却後も自宅に住み続けられるのはリースバックと同じですが、自宅を全くの第三者に売る

リースバックを行いたいと考えた場合、

親子や親族間であれば投資家のように利回りで儲けるという考えはなく、救済目的で契約してくれるため多少悪い条件でも受け入れてくれる可能性があります。

ただし、親子間売買にもハードルはある

親子間売買でもっとも高いハードルとなるのが

よほどの富裕層でない限り、住宅ローンの残債分を一括で支払える資金を用意するのは非常に難しいでしょう。

買い手側の親族が住宅の買取のために住宅ローンを組もうにも、多くの金融機関では資金の悪用を防ぐために親子間売買での融資には対応していません。

このように比較的成立しやすい親族間売買であっても、資金面の条件が揃わなければ実現は困難です。

そもそも、金銭的に余裕のある親族がいれば、わざわざリースバックという手段を利用しなくても、

親族にお金を借り、住宅ローンの返済を続ければリースバックよりも手間がかからないでしょう。

【補足】

子供が親のために無理をして住宅を買い取ってしまうと、子供自身のマイホーム購入は遠のいてしまいます。

そのため、将来は子供夫婦が親の自宅に住むことを約束するなど成立に向けた工夫も必要です。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

CMやWEB広告によりリースバックの知名度は向上しているが成立は難しい

最近ではテレビCMやネット広告などでリースバックの宣伝を見かけることも多くなってきました。

その影響もあってかリースバックの知名度は比較的に向上しました。

しかし、上記で説明したように実務上は契約成立のハードルは高いです。

リースバックが叶わないときは、

リースバックの相談には任意売却の専門家がおすすめ

リースバックは魅力的な仕組みではありますが、

希望通りリースバックを成功させられればそれが1番ですが、どうしてもできなかったときも競売だけは回避できるようにしておきましょう。

最低でも任意売却だけは成功できるように、相談は「任意売却の専門業者」がおすすめです。

任意売却の成立だけでも、事前準備や買い手を探す作業に一定の時間を要します。

リースバック+任意売却を希望される方は、かなりの時間を要しますのでなるべく早く(住宅ローンの支払いが苦しくなりそうと気づいた段階で)ご相談ください。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

【コラム】リースバックは不動産業者や買い手側にメリットがある?

リースバックの買い手は、1度購入した自宅を再度買主に貸すためリスクを抱えます。

しかし、もちろんメリットもあります。

メリットの1つ目が、

リースバックでは買取価格が一般売却の5割程度に留まるケースもあります。

また、前述の通りリースバックの成立は難しいものの、仮に成立に至らなくても

これも不動産業者がリースバックを取り扱う大きなメリットです。

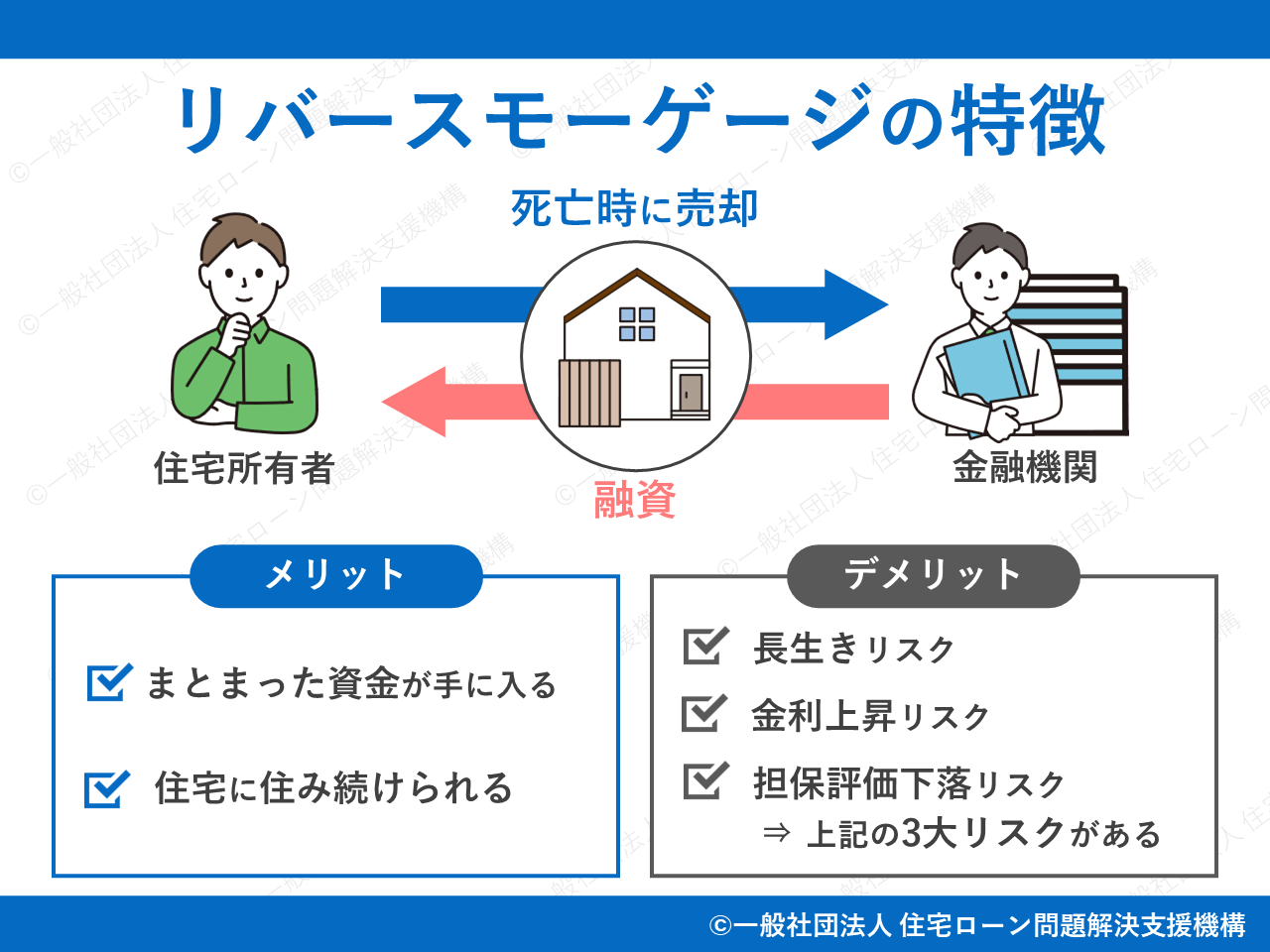

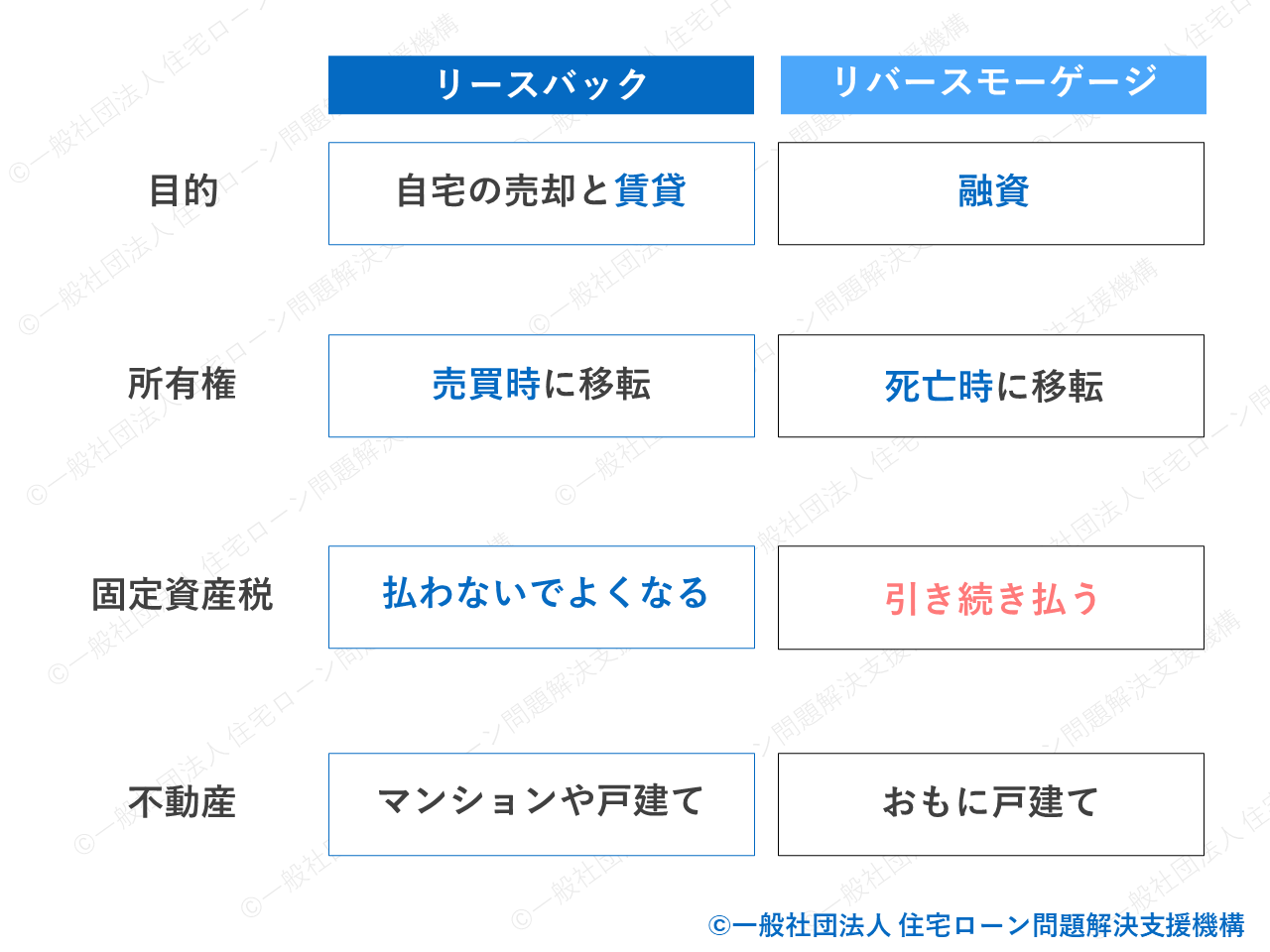

類似制度(リバースモーゲージ)との違い

最後に類似制度である

似たような名前を持つため混同されることが多い両制度について、仕組みやメリットなどの違いを確認しておきましょう。

リバースモーゲージは1980年代頃から登場した「不動産を利用した資金調達方法」の一種で、「高齢者の生活資金の確保」を目的している制度です。

日本社会の少子高齢化や年金制度の見直し等で、高齢者は老後の生活資金を確保することが年々難しくなっています。

生活資金が心もとない高齢者が自宅を担保に金融機関から融資を受けます。

自宅は売却しないためそのまま済み続けられます。

受けた融資については、生存中は利子だけを支払い、死亡時に自宅を金融機関が取得することで借りた資金を返済します。

もし、相続人が自宅を使用したい場合は、両親が借りていたお金を金融機関に支払えば自宅の所有権が得られる仕組みです。

自宅に住み続けられるという特徴は同じですが、「制度の目的」・「住み続けられる期間」・「所有権」など異なる点も多くあります。

「リースバック」と「リバースモーゲージ」に関するさらなる相違点について興味がある方は下記をタップして開いてお読みください。

リースバックは自宅の売買取引(プラス賃貸借)を目的としており、リバースモーゲージは融資、つまり借金を目的にしています。

リバースモーゲージは抵当物としての担保力が重視されるため、おもに戸建が対象になります。

最近はマンションもOKとするケースもあるようですが、基本的には不可となることが多いと考えてください。

とは言え、住宅ローン問題を抱えているケースが大半ですので、資金はおもに住宅ローン返済に使われます。

リバースモーゲージは借り入れですので、資金用途に制限がつきます。

生活資金として使用する分には問題ありませんが、投資に用いたり、事業資金に投ずることは一般的に禁止されています。

不動産が担保になるとしても、取引対象者の収入状況や年齢などが考慮されるため、ケースによっては利用を断られることもあります。

リースバックは所有者本人の属性が問題になることは無く、収入や年齢は取引に関係しません。

リバースモーゲージは相続時の精算まで所有権の移動がないので、所有者が引き続き納税義務を負います。

リバースモーゲージは原則として同居できるのは配偶者に限られ、それ以外の家族については個別に金融機関の承諾を取る必要があります。

そして同居を認められるのは通常親子などごく身近な親族のみで、将来自宅を売却するときには速やかに退去する旨の同意書が必要になります。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

よくある質問FAQ(リースバックについて)

住宅ローンを返済できなくなり自宅を売却したあとであっても、自宅の買い手との交渉がまとまれば、リースバックで引き続き自宅に住めます。

リースバックはあくまで引っ越しまでの時間稼ぎの手段として捉えてください。

まとめ:リースバックの特徴をおさえてから利用を検討しよう

リースバックは住宅ローンの支払いが続けられなくなり自宅を手放さないといけないものの、どうしても引っ越せない事情があるときに検討される方法です。

また、リースバックが成立しても、通常は定期借家契約が適用されるため、借り主が望む期間住み続けることが確約されるわけではありません。

通常は

住宅ローン問題を抱え競売の危険があるご相談では、

任意売却だけでも確実に成功できるよう、リースバックの相談は任意売却に強い専門業者に相談するよう強くおすすめします。

ご相談ください

- 急いで売りたいので、まずは相談したい

- 差押・競売を今すぐ解決したい

- お家に関する悩みを気軽に相談したい

- 物件の住所しか分からないけど大丈夫?

- 売却以外の方法も考えている

- 家族の代わりに相談してもいい?

- 売るかどうか迷っている

などなど...

ちょっとした

ご質問・ご相談

でもOK

秘密厳守・相談無料365日24時間受付。可能な限り早く対応致します。

住宅ローンが払えないときに読みたいおすすめ記事

- 【売り手向け】任意売却とは?わかりやすくメリット・デメリットを徹底解説

- 任意売却・競売の違いとメリット・デメリットを徹底比較。競売で損するのは価格だけでなく期間も?

- 病気(うつ病など)・怪我で住宅ローンが払えない!免除制度はある?金融機関へのリスケ相談とは?

- 【体験談】任意売却の解決事例を大紹介!住宅ローンが払えない状態でもなんとかなった例9選

- リースバックとは?契約までの流れや仕組み、メリット・デメリットを徹底解説。

合わせて読みたい

合わせて読みたい