ほかの「収入減」や「病気」と異なり、後にトラブルを引き起こしやすいのも「離婚」の特徴です。

離婚は結婚以上にパワーが必要と言われており、大変な手続きではありますが、住宅ローン問題についてもしっかり解決してから新生活を始めましょう。

家庭ごとに状況は異なるものの、当法人としましては

▼気になる項目にタップで移動できます

- 私の不動産でも売れるの?

- 急いで売却するコツは?

- 競売を絶対に回避したい…

など、ご相談を多数お受けしております

秘密厳守・相談無料365日24時間受付。可能な限り早く対応致します。

離婚後も自宅に住み続けるために住宅ローンの支払いをお願いするのはトラブルのもと

何らかの事情があり、離婚後も夫婦のどちらかが自宅に住み続ける場合、今まで通り住宅ローンを返済しながら住み続けても問題はありません。

よくあるのは、

このケースで心配なのは、今後も相手が確実に支払いを続けてくれるかわからない点です。

事実、住宅ローンの返済が滞りトラブルになった例があります。

【トラブル例】住宅ローンの返済が約束通りに行われない!

ある夫婦は、離婚後も妻が自宅マンションに住み続けることを希望しました。

離婚原因は夫の浮気であるため、妻は慰謝料代わりに引き続き住宅ローンを支払うことを要求し、夫もこれに同意しました。

お互い納得した条件での離婚です。

当初は約束通りローンが支払われていましたが、しばらくすると銀行からローンの支払いが滞っていると電話がありました。

慌てて元夫に確認をとると、再婚するため住宅ローンの返済はもう続けられないと一方的に電話を切られたそうです。

仮に元夫を問い詰めたとしても、元夫がローンの支払いを続けることは口約束だったため、「俺は知らない」と突き放されるとこれ以上の追及は難しいです。

このように口約束を反故にされるケースは多くあります。

こうなると妻は自宅を守るためには自分でローンの返済を続けるしかなく、人生設計に大きな狂いが生じてしまいます。

>>自宅に住み続けたい方向け:公正証書についてはこちら(ページ内で移動します)をご覧ください。

離婚後の住宅ローンの支払いについて悩んでいる方は多いです

▼知恵袋にも同様の質問が寄せられています

離婚する時の住宅ローンについて

離婚協議中です。子供と私は今の一軒家に離婚後も住み続けたいですが、名義が夫婦で、住宅ローンも残っています。

毎月養育費とは別にローンも払うと旦那は言っていますが、旦那の仕事が収入不安定な為、払えなくなる事もあるのではと不安です。

(後略)

▼悩みを抱えているのはあなただけではありません

お悩みを吐き出して楽になってみませんか?

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

住宅ローンと養育費のダブル支払いはかなり大変

先ほどの事例は「約束を反故された側」の目線で紹介しましたが、「約束を守る側」にとっても住宅ローン問題を残したまま離婚するのはリスクが高いです。

特に子供がおり、養育費の支払いがある場合は、

今後どのような生活を望むかは人それぞれですが、毎月の支払い負担は少しでも少ない方がいいでしょう。

【ポイント】

住宅ローンについては、自宅の売却で解消もしくは大幅に削減できるため、双方にとってメリットのある方法だと言えます。

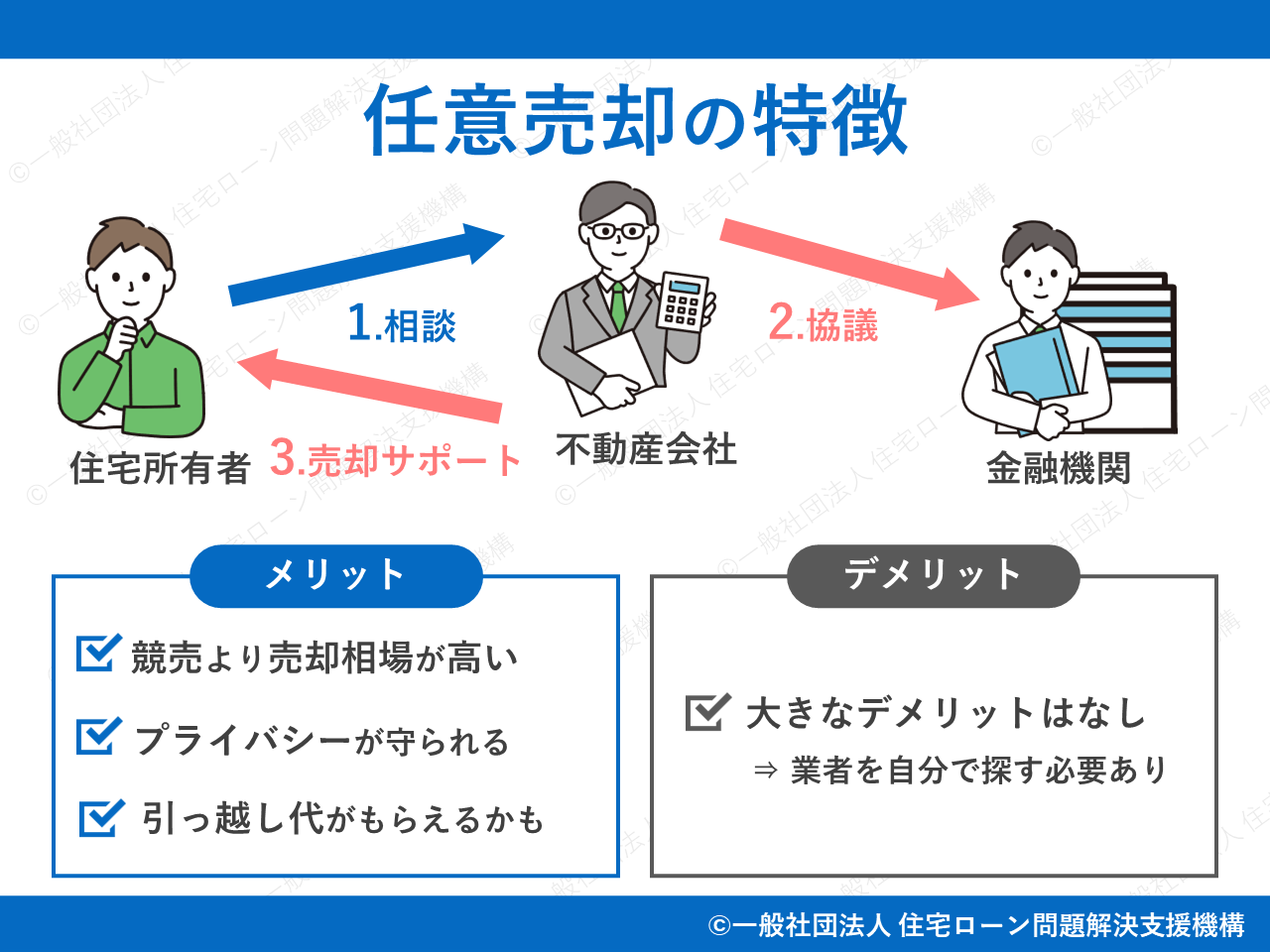

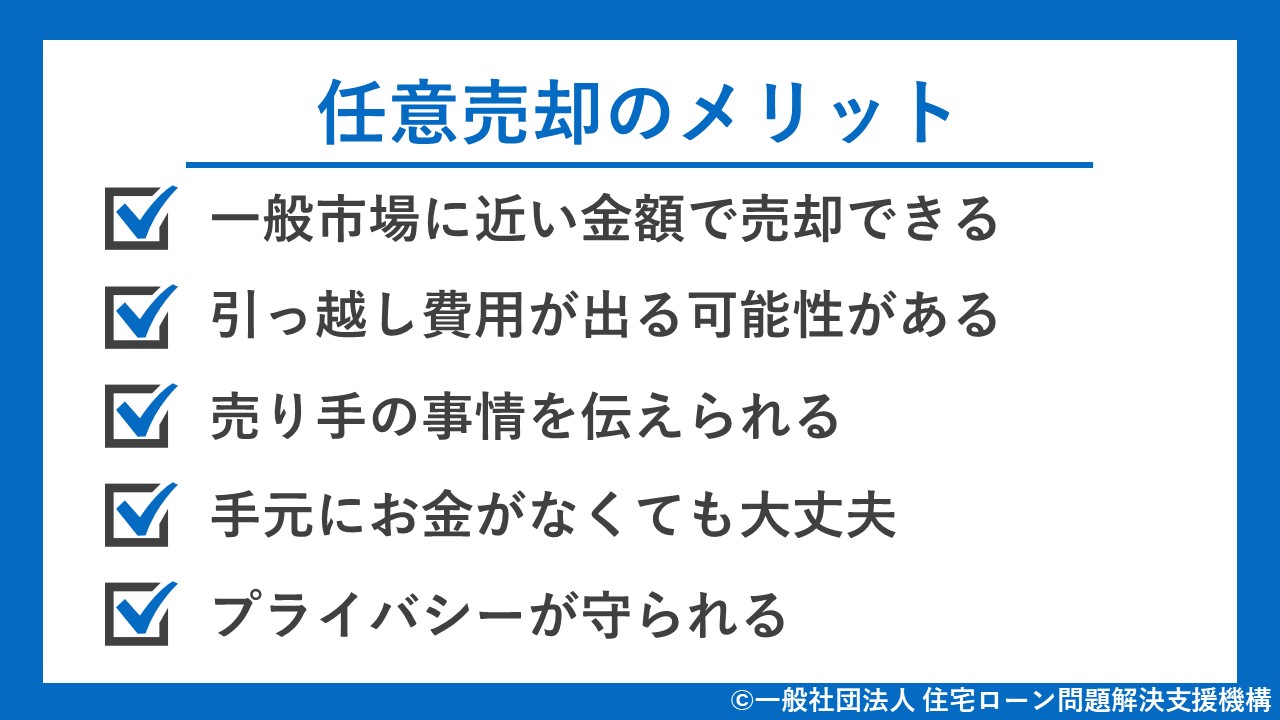

任意売却で自宅を売却してトラブルを回避しよう

通常、オーバーローンの場合は抵当権がついており自宅の売却ができませんが、任意売却は金融機関と交渉して特別に抵当権を外してもらいます。

任意売却なら離婚時の住宅ローン問題を解消できる可能性が非常に高いです!

仮に住宅ローン問題を放置していると、最終的には競売(=自宅の強制売却)になってしまいます。

競売は売却相場が低く、市場価格の5割程度でしか売れないこともあります(任意売却の相場は市場価格の8~9割程度です)。

強制的に立ち退きを迫られるなど精神的な負担も大きいです。

しかもこれだけのデメリットを我慢しても、競売で自宅を取られたからといって住宅ローンが消えるわけではありません。

不利な競売ではなく、有利な任意売却で住宅ローン問題を解決しましょう!

金融機関側からしても、任意売却は「前向きな売却」として受け入れられやすく、交渉にも前向きに応じてもらえます。

当法人は任意売却の専門家集団です。

ご相談者さまの離婚後の生活がスムーズに送れるよう、任意売却のサポートをお受けしております。

▼離婚時のペアローン解消にも任意売却は有効です

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

離婚時は配偶者との話し合いが必要なテーマが多い(住宅ローン問題や財産分与など)

離婚時には、住宅ローン問題や財産分与を解決するために、相手との話し合いが必要になることが多く当事者の大きな負担となります。

具体的には住宅ローンが残る家について、以下のような点を元配偶者と詰めていかなければなりません。

- 住宅ローンが残る家を売却するかどうか

- 売却しないならどちらが住むのか

- オーバーローンで売れない場合はどうするか?

- 残ったローンはどちらが支払うのか? など

これら家の問題に加えて、離婚特有の財産分与や慰謝料といった問題も加わり、話し合いをより難しくします。

離婚を決意してから実際に離婚できるまで、下記の調査では3年以上かかった人がもっとも多いです。

離婚時は話し合う項目の多さや話し合いの難しさから時間がかかりやすいです。

Q:離婚を考えはじめてから実際に離婚するまでにかかった期間はどのくらいですか?

A:もっとも多いのは、

「3年以上」(21.13%) 。

次いで、「半年~1年以内」(19.72%)、「1年~3年以内」(16.2%)でした。引用:離婚弁護士 相談広場

話し合いが困難・スムーズに解決したい場合は第三者の仲介がオススメ

話し合う項目の難しさだけでなく、離婚原因によっては夫婦での話し合い自体が困難なケースもあるかと思います。

特に離婚原因が浮気・暴力等の場合は、相手も顔を見るのも辛いでしょう……。

当事者同士では話し合えない、あるいはできるだけスムーズな解決を望む場合、第三者に間に入ってもらうのがおすすめです。

当法人にご相談いただけましたら、

第三者から住宅ローンの扱いについて専門的なアドバイスがあれば、今まで以上に冷静に話しやすいでしょう。

また、当法人では離婚事案に明るい弁護士とも提携しているため、ご希望によっては離婚事案に関する交渉のすべてを弁護士に一任することもできます。

次の章からは、離婚時の具体的な住宅ローン問題について見ていきます。

▼当法人では弁護士、司法書士と提携し住宅ローン問題を解決していきます!

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

離婚が決まったら住宅ローンについてまず確認しておきたい4つのこと

離婚後、自宅や住宅ローンをどうするか決めるためにも、以下の4つの事項について確認しておきましょう。

1.住宅ローンの残債と売却金額

ローンの残債よりも売却金額の方が大きいケースを「アンダーローン」と言い、逆にローン残債の方が大きいケースを「オーバーローン」と言います。

アンダーローンの場合は問題なく自宅を売却できますが、問題はオーバーローンとなる事案です。

ローンが残った不動産には債権者により抵当権が付けられているため、そのままでは売却できません。

売却するには事前に完済したうえで抵当権を外してもらうか、売却代金をもって残ローンを一括で完済しなければいけません。

一括で返済するのは現実的にはほぼ不可能です。

オーバーローンとなった場合は先ほど紹介した

ローンの残高により売却方法が異なるため、まずは早急にローン残高と売却金額を確認しましょう。

2.自宅は誰の名義になっているか

夫か妻の単独所有になっていることもありますし、購入の際に自己資金を負担した割合などに応じて自宅の所有権が夫婦共有になっていることもあります。

共有の場合は持ち分が設定されているので、持ち分割合も確認しておきます。

自分1人の意思で売却できるのか、合意を取るべき人がいるのかを再確認しておきましょう。

なお、財産分与に伴い夫名義の自宅について所有者を妻とする場合、法務局で所有権移転登記の手続きが必要になります。

3.住宅ローンは誰の名義になっているか

これは先ほどの「自宅の名義」とは異なるので混同のないようにしましょう。

こちらは住宅ローンを誰の名義で借り入れているのかという問題です。

ローンの名義者チェックでは以下の4点をあわせて確認しておきましょう。

- 債務者の名義は誰か

- 夫と妻の連帯債務となっているか

- 他方の配偶者が連帯保証人になっているか

- ペアローンとなっているか否か

ペアローンでは他方の配偶者が連帯保証人に設定されることが多いです(例:夫のローンに対して妻が連帯保証人になっている)。

チェックのポイントとして、誰が、どんな責任を、誰に対して負っているかという視点で確認するようにしましょう。

4.自宅に住み続けたい人はるか

夫婦のどちらかが何らかの理由で転居が難しい場合、自宅に住み続けることを希望するかもしれません。

基本的にはトラブル回避のため売却処分をおすすめしていますが、どうしてもという場合は売却しない選択も可能です。

たとえば所有権の名義は夫で妻が住み続ける場合、妻が夫から賃借して使用するということも考えられます。

離婚後に残った住宅ローンはどうなるの?ベストは自宅の売却

離婚時には「財産分与」が行われます。

住宅ローンがある場合は、自宅を売却した代金でローンの残債を返済し、それでも余った売却代金が財産分与の対象になります。

売却代金で残ローンを解消できない場合は、残債の返済が続きます(債権者との話し合いで分割払いにしてもらえるケースがあります)。

いずれにしても、冒頭で述べた通り、自宅を残して住宅ローンの支払い続けるケースは後にトラブルに発展しやすいです。

トラブルを回避するには、住宅ローンの処理はシンプルに

次の章からは具体的な自宅の処分方法や関連事項を見ていきます。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

住宅の名義について(共有名義の家はどうなる?)

ここでは

共有名義の家は片方の意思だけでは売却できません

売却の意思決定に持ち分の多さは関係なく、仮に9/10の共有持ち分を有していたとしても単独での売却はできません。

夫婦の場合、双方で希望が異なるとき(夫は自宅を売却したいが妻は住み続けたいなど)は、売却に向けての交渉が必要です。

話し合いが難しい・怖い場合は第三者に任せましょう

離婚原因は各家庭ごとに異なり、中には複雑な事情をかかえている方もいるでしょう。

当法人では、相手方から任意売却の同意が得られるように、相談者さまの話し合いをサポートします。

特に複雑な事案では弁護士とも連携して解決にあたるためご安心ください。

住宅ローンの解消(ペアローンは解消できる?)

次は「ペアローンの問題」について見ていきましょう。

金融機関との契約は妻と夫の各1本で合計2本になります。

所有権は夫にも妻にもあります。

離婚時にはこのペアローンはどうすればいいのでしょうか。

住宅ローンの名義変更は非常に難しい

まず大前提として「住宅ローンの名義変更は非常に難しい」ということを知っておいてください。

銀行は、住宅ローン審査の時点での支払い能力を判断してペアローンを融資します。

それを借り手側の事情で変えるのは、銀行側からすると受け入れがたいという背景があります。

たとえば、ペアローンで購入した自宅に妻が住み続けて夫が家を出る場合、自宅を利用しない夫はローンの債務者から外れたいと思うでしょう。

夫婦間では夫をローンの債務者から外すことに合意しても、金融機関はまず合意しません。

ペアローンは妻と夫の双方が返済する契約です。

金融機関からすると、「ペアローンだからお金を貸したのに急に名義を変えたいなんて言われても困るよ」というわけです。

よって、ペアローンの名義変更は非常に難しく、まず不可能だと考えて別の解決方法を考えましょう。

住宅ローンの免責的債務引受をする

たとえば、夫が自宅にそのまま住み続けたいケースにおいて、妻側の住宅ローン負債を引き受けるパターンが考えられます。

このように、

一見便利に見える本制度ですが、債務の受渡しは夫婦の合意だけではできず、住宅ローンを借りている

2人で分担している債務を1人で引き受けるため、引受側には相応の収入が必要です。

上記の例では、夫側が住宅ローン契約時よりも大幅に収入が上がっている等の理由がないと、免責的債務引受を断られてしまう可能性があります。

住宅ローンの借り換え

たとえば、ペアローンを組んでいた夫婦がおり、離婚後は夫が自宅を引き続き使用し妻が家を出ていくとしましょう。

このとき、夫は「住宅ローン」の借換え先を探しその資金でペアローンを返済してしまいます。

これでペアローンは解消され妻がローンの名義から外れます。

住宅ローン借り換えの問題点は、借り換え審査に合格できる支払い能力があるかです。

先ほどの例ですと、夫側に経済的な能力がないとこの方法は選択できません。

連帯保証・連帯債務についても解消しよう

多くの住宅ローンでは借り入れ時に連帯保証人を必要としませんが、一部のケースやペアローンを組んだケースでは連帯保証人を立てることがあります。

こちらもペアローン同様、金融機関はお金の借り手の事情は汲んでくれません。

自分と同等もしくはそれ以上の返済能力がある人を代わりの保証人に立てるか、住宅ローンの借換えや任意売却でローンそのものを消してしまうといいでしょう。

今の自宅に住み続けたいとき(子供・家族への配慮)

離婚後も元配偶者や子供への配慮から、どちらかが自宅に住み続ける場合があります。

その際に起こり得る問題点や解決策を解説していきます。

自分で残りのローンを全額返済する

自宅に残る側がローンの名義人であれば、そのまま自分で返済を続ければいいです。

自宅に残る側は、支払いの約束が破られないよう約束の方法に工夫をもたせましょう。

具体的な方法の解説は次の章で行います。

ローンの名義人と離婚後の居住者が異なるときは公正証書を作成する

たとえば、住宅ローンの名義が夫で離婚後も妻が自宅に残りたいケースがあるとしましょう。

住宅ローンは慰謝料代わりに夫が支払いを続けます。

口約束でも契約は有効ですが、あとで本人が「そんな約束は知らない」と言えばそれ以上追及できません。

住宅ローンに関する支払い以外にも、離婚後に約束した慰謝料や養育費などの支払いがなくなるケースは多くあります。

返済の継続を確実にするためにも公正証書の利用がおすすめです。

公正証書の効力

通常の契約書では証明力が低いため、約束した支払いがないときは裁判で契約書の真偽について証明し、改めて支払いを命じる判決を勝ち取る必要が出てきます。

裁判には時間がかかり、弁護士を雇うお金もかかります。

公正証書なら文中に「強制執行認諾文言」をいれておけば、ローンの支払いが途絶えたときも裁判をせずに相手の財産を差押えてローンの支払いに充てられます。

相手が失職などにより本当に財産がないときは公正証書でもどうしようもないですが、単に支払うのが嫌になった等の理由なら財産や給与の差押えで対処できます。

離婚時の慰謝料等の話し合いとあわせて、住宅ローンの取り扱いについても相手との話し合いを進めていきましょう。

当法人では公正証書の作成に詳しい弁護士や行政書士などとも連携しながら、相談者さまをサポートしていきます。

離婚後も元配偶者の連絡先は把握しておく

その際、相手が支払いから逃れるために意図的に連絡先を変更する可能性を考慮しておく必要があります。

音信不通を防ぐためにも、離婚協議書に「連絡先が変わる場合は相手に通知しなければならない」という条項を盛り込んでおくと安心です。

さらに、可能であれば「連絡先が変わったのに連絡しなかった場合のペナルティ(罰金)」に関する条項も設けておくと、相手へのプレッシャーになります。

相手に対し「支払いから逃げたら大変なことになる」という印象を与えておくことが重要です。

【補足】

このような手段を講じていても、後々残った住宅ローンが原因でトラブルになる可能性はあります。

当法人では、離婚時に自宅を売却し住宅ローン問題を解消してしまうことをおすすめしています。

困ったときはひとりで抱え込まず勇気を出して相談してみてください

ここまで住宅ローンと離婚に関する問題を見てきました。

個々の状況にもよりますが、多くの方は相手と話したくない、話し合いの場を持つのが怖いと感じているかと思います。

離婚原因によっては、相手が感情的になっており、話し合いに身の危険を感じる方もいるかもしれません。

当法人では当事者間での話し合いが難しい場合は、提携弁護士がお相手との間に入り解決までをサポートすることもできます。

必要に応じて弁護士とも連携しながら、住宅ローン問題を解消していきます。

住宅ローン問題の解決には障壁もありますが、当法人のような専門家の力を借りて解決していきましょう。

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応致します。

よくある質問FAQ(離婚時の任意売却について)

しかし、夫婦の共有名義になっている場合は、共有名義人の同意が必要です。

「一般社団法人 住宅ローン問題解決支援機構」では夫婦の間に入り、売却の承諾が得られるよう交渉をサポートします。

自宅の売却の同意を得るのが難しい、あるいは心理的なハードルが高いという方には

当法人では、相手方から任意売却の同意が得られるように、質問者さまとの間に入り話し合いをサポートします。

まとめ:住宅ローンを残したままの離婚はハイリスク。任意売却での解決がおすすめ

通常、住宅ローン返済途中の住宅は売却できませんが、任意売却でなら売却できます。

ただし、離婚がきっかけの任意売却は通常の任意売却と異なり、名義やローンの問題など考えなければならない問題が多くあります。

元配偶者との話し合いが進まない場合、どこから手を付けていいかわからない場合など、ぜひお気軽に当法人にご相談ください。

お悩みを吐き出して楽になり、新生活への1歩を踏み出しましょう。

ご相談ください

- 急いで売りたいので、まずは相談したい

- 差押・競売を今すぐ解決したい

- お家に関する悩みを気軽に相談したい

- 物件の住所しか分からないけど大丈夫?

- 売却以外の方法も考えている

- 家族の代わりに相談してもいい?

- 売るかどうか迷っている

などなど...

ちょっとした

ご質問・ご相談

でもOK

秘密厳守・相談無料365日24時間受付。可能な限り早く対応致します。

住宅ローンが払えないときに読みたいおすすめ記事

- 【売り手向け】任意売却とは?わかりやすくメリット・デメリットを徹底解説

- 任意売却・競売の違いとメリット・デメリットを徹底比較。競売で損するのは価格だけでなく期間も?

- 病気(うつ病など)・怪我で住宅ローンが払えない!免除制度はある?金融機関へのリスケ相談とは?

- 【体験談】任意売却の解決事例を大紹介!住宅ローンが払えない状態でもなんとかなった例9選

- リースバックとは?契約までの流れや仕組み、メリット・デメリットを徹底解説。

■不動産売却については「すまいステップ」も参考にしてみてください

本記事の監修者

司法書士法人ハート・トラスト司法書士

岩永 加寿美

福岡大学法学部卒。株式会社サンリオ勤務中に司法書士試験を目指し、平成13年司法書士登録・個人事務所開設。令和2年M&Aにより司法書士法人ハート・トラスト福岡オフィス所長に就任。

趣味は、食べ歩きと収支を合わせるためのマラソン、筋トレ。

合わせて読みたい

合わせて読みたい